個人所得稅扣除標準2022

個人所得稅專項附加扣除自行申報都是次年才能享受扣除,所以選擇的年度都是次年的(例如今年是2021年,扣除年度則需要選2022年)。個人能所得稅扣除年度一年只能選擇一次,一個納稅年度內無法更改關于專項扣除比例之類的信息。個人所得稅扣除可以在個稅手機APP里面**作完成。

拓展資料:

納稅人在**境內接受學歷(學位)繼續教育的支出,在學歷(學位)教育期間按照每月400元定額扣除。同一學歷(學位)繼續教育的扣除期限不能超過48個月。納稅人接受技能人員職業資格繼續教育、專業技術盡攻犯人員職業資格繼續教育的支出,在取得相關證書的當年,按照3600元定額扣除。個人接受本科及以下學歷(學位)繼續教育,符合本辦法規定扣除條件的,可以選擇由其父母扣除,也可以選擇由本人扣除。

納稅人的子女接受全日制學歷教育的相關支出,按案培級照每個子女每月1000元的示標準定額扣除。學歷教育包括義務教育(小學、初中教育)、高中階段教育(普通高中、中等職業、技工教育)、高等教育(大學專科、大學本科、碩士研究蛋斯強相船棉風針交木團生、博士研究生教育)。

2022年度個人所得稅專項附加扣除開始確認啦。納稅人可以登錄個人所得稅App進行修改、確認。

2022年個人所得稅

專項附加扣除開始確認

專項附加扣除的信息需要納稅人每年提交一次。2022年需享受專項附加扣除的納稅人,要在今年12月對信息進行確認或修改,若信息無變動,只需在2021年基礎上確認即可。

特別提醒,即使你的信息沒有變化,建議最好還是核對下自己的信息是否填寫正確。那如何具體**作呢?這里已經為大家整理好了。

首先請先下載好“個人所得稅”app。

手機端確認情形**作

情形一:2022年的專項附加扣除信息若無變動,只需在2021年基礎上確認即可。

①打開個人所得稅APP首頁,選擇了解一下或專項附加扣除填報選擇一鍵帶入,再選擇扣除年度2022。如下圖——

②依據提示“將帶入2021年度信息,確認是否繼續?”或者“您在2022年度已存在專項附加扣除信息。如果繼續確認,將覆蓋已存在的專項附加扣除信息!”,確認后點擊確定。如下圖——

③打開待確認狀態的專項附加扣除,核對信息:如有修改可以點擊修改,信息確認后點擊一鍵確認。(注意:如有“已失效”狀態的信息,則需先刪除之后才能點擊“一鍵確認”)

④點擊一鍵確認后,信息則提交成功。不需要重復確認,否則之前確認的信息會顯示已作廢,系統會以最新確認的信息為準。

用戶可以在確認之后在APP中點擊首頁,選擇專項附加扣除填報,選擇扣除年度2022查看已提交的信息,如有變動可以選擇作廢或修改。

情形二:2022年需要對已填寫的信息進行修改。

①如:需要修改申報方式、扣除比例、相關信息等,則需點擊待確認之后進入相關修改頁面進行修改。注:此方式只能修改部分信息。

②如:需要修改基本信息,先進入2021年的信息頁面。修改后再重新確認。在APP中點擊首頁,選擇專項附加扣除填報,選擇2021年,修改之后再確認2022年的信息。

以下幾種情況需要修改專項扣除信息:

①想修改2022年贍養老人、子女教育、住房貸款利息的扣除比例;

②有老人在2021年去世,2022年不能再申請贍養老人專項附加扣除;

③夫妻一方不再申請住房貸款利息專項附加扣除,在2022年由另一方申報;

④房租和房貸需要替換扣除的情況,即:2022年不再申報住房租金,改為申報住房貸款利息,或2022不再申報住房貸款利息,改為申報住房租金。

情形三:2022年需要作廢專項附加扣除項目。

比如2022年不再申請贍養老年人專項附加扣除。

點擊待確認狀態的贍養老人信息,點擊刪除,點擊一鍵確認。

情形四:2022年需要新增專項附加扣除項目。

比如2022年新增子女教育扣除,需要申報填寫。

先按情形一步驟確認之前申報的其它不需要修改的專項附加扣除信息后,點擊APP首頁,專項附加扣除填報。如下圖——

情形五:2022年首次填寫專項附加扣除項目。

直接選擇首頁的專項附加扣除填報即可填寫信息。

六項扣除的申報條件

子女教育支出申報條件

1、扣除范圍及標準

(1)扣除范圍:3歲-博士(學前教育-全日制學歷教育);

(2)扣除標準:每個子女每月1000元。

2、扣除方式

(1)選擇父母一方扣除;

(2)父母雙方各扣50%;

注意:扣除方式確定后,一個納稅年度內不能變更。

3、扣除起止時間

(1)學前教育:子女滿3周歲的當月至小學人學前一月:

(2)全日制學歷教育:子女接受義務教育、高中教育、高等教育的入學當月至教育結束當月。

繼續教育支出申報條件

1、扣除范圍及標準

(1)技能人員職業資格繼續教育:取得相關證書的年度扣除3600元;

(2)專業技術人員職業資格繼續教育:取得相關證書的年度扣除3600元;

(3)學歷(學位)繼續教育:在學歷繼續教育期間每年扣除4800元(每月扣除400元)。

注意:職業資格證書需參照《國家職業資格目錄》。

2、扣除方式

(1)由納稅人自己扣除;

(2)大學本科及以下的學歷繼續教育可以由接受教育的本人扣除,也可以由其父母按照子女教育扣除。

選擇按子女教育扣除,為1000元/月,選擇按繼續教育扣除,為400元/月。

注意:對于同一教育事項不得重復扣除。

3、扣除起止時間

學歷(學位)繼續教育:人學的當月至教育結束的當月。

注意:同一學歷(學位)繼續教育的扣除期限最長不能超過48個月。

住房租金支出申報條件

1、扣除范圍

(1)本人及配偶在主要工作的城市沒有自住房;

(2)已經實際發生了住房租金支出;

(3)本人及配偶在同一納稅年度內,沒有享受住房貸款利息專項附加扣除政策。

注意:”住房租金”與“住房貸款利息”這兩項專項附加扣除政策只能享受其中一項,不能同時享受。

2、扣除標準

(1)直轄市、省會(首府)城市、計劃單列市以及國務院碑定的其它城市:每月可扣除1500元;

(2)除上述城市以外的市轄區戶籍人口超過100萬人口的城市,每月可扣除1100元;

(3)除上述城市以外的市轄區戶籍人口不超過100萬(含)人口的城市,每月可扣除800元。

3、扣除方式

(1)納稅人未婚的:由本人扣除;

(2)納稅人已婚且

①夫妻雙方主要工作城市相同:由承租人扣除;

②夫妻雙方主要工作城市不同:按規定分別扣除。

4、扣除起止時間

(1)租賃合同(協議)約定的房屋租賃開始的當月至租賃期結束的當月;

(2)提前終止合同(協議)的,以實際租賃行為終止的月份為準。

住房貸款利息申報條件

1、扣除范圍及標準

(1)扣除范圍:本人或者配偶單獨或共同使用商業銀行或住房公積金個人住房貸款,為本人或者配偶購買**境內住房而發生的首套住房貸款利息支出;

(2)扣除標準:每年12000元(1000元/月)。

注意:“住房貸款利息”與“住房租金”這兩項專項附加扣除政策只能享受其中一項,不能同時享受。

2、扣除方式

(1)單獨或者共同購買:夫妻雙方約定,可以選擇由其中一方扣除;

(2)婚前各自購買:婚后可以選擇一方的住房,由貸款人按照每月1000元扣除;或者由夫妻雙方分別按照每月500元對各自發生的住房貸款利息支出扣除;

貸款合同約定開始還款的當月至貸款全部歸還或貸款合同終止的當月。

注意:住房貸款利息的扣除期限最長不得超過240個月。

贍養老人支出申報條件

1、扣除范圍及標準

(1)扣除范圍:年滿60周歲(含)父母(生父母、繼父母、養父母)。以及子女均已去世的祖父母、外祖父母;

(2)扣除標準:

①獨生子女:每月2000元;

②非獨生子女:可以和兄弟姐妹分攤每月2000元的扣除額度,但每人分攤的額度不能超過每月1000元。

2、扣除方式

納稅人為非獨生子女,可以采用均攤、約定分攤、被贍養人指定分攤等方式。

注意:

(1)約定分攤與指定分攤必須簽訂書面協議;

(2)約定分攤與指定分攤不一致的,以指定分攤為準;

(3)具體分攤方式和額度在一個納稅年度內不能變更。

3、扣除起止時間

被贍養人年滿60周歲的當月至贍養義務終止的年末。

大病醫療支出申報條件

1、扣除范圍及標準

(1)扣除范圍:醫保目錄范圍內的醫療費用支出,醫保報銷后的個人自付部分;

(2)扣除標準:在一個納稅年度內,與基本醫保相關的醫藥費用。扣除醫保報銷后個人負擔(是指醫保目錄范圍內的自付部分)累計超過15000元的部分,在80000元限額內據實扣除。

2、扣除方式

(1)可以選擇由本人或者其配偶扣除:

(2)未成年子女發生的醫藥費用支出可以選擇由其父母一方扣除。

3、扣除起止時間

為醫療保障信息系統記錄的醫藥費用實際支出的當年。

注意:大病醫療支出在次年3-6月綜合所得年度匯算時享受扣除。

奮斗了一年年終獎就要來了!

但今年納稅方式將發生重大變化

根據**、**如下規定,居民個人取得全年一次性獎金,符合國家規定的,在2021年12月31日前,不并入當年綜合所得,以全年一次性獎金收入除以12個月得到的數額,按照本通知所附按月換算后的綜合所得稅率表,確定適用稅率和速算扣除數,單獨計算納稅。

從2022年1月1日起,年終獎就要并入當年綜合所得一并計算繳納個人所得稅了。

簡單來說就是:今年年底前,繳納個稅有兩種計稅方式,即單獨計稅和合并計稅。到了明年取得的收入,就只有合并計稅一種方式了。

這兩種計稅方式,到手獎金可能差上萬元!舉兩個例子告訴你:

例子1A公司小王,2020年工資扣除三險一金、免征額等后,應納稅所得額15萬元,年終獎3萬元。按單獨計稅,小王共需繳納900元個稅,年終獎到手29100元;按合并計稅,相當于年終獎扣稅6000元,到手24000元。對小王來說,兩種計稅方式下,到手的年終獎差了5100元。

例子2B公司小李,2020年工資扣除三險一金、免征額等,應納稅所得額3萬元,年終獎27萬元。按單獨計稅,小李年終獎共需繳稅52590元,工資繳稅900元,合計53490元;按合并計稅,則共需繳納個稅43080元。對小李來說,兩種計稅方式取得的年收入相差10410元。

總結一下,單獨計稅適用于工資高于年終獎的員工,合并計稅則適用于年終獎較多的員工。

以上信息都說完了,可別忘了在12月31日前,填報你的信息。

(河南日報微信公眾號)

來源: 河南發布

拓展知識:

]]>北京地鐵15號線路圖

西起清華東路西口,東至俸伯。

北京地鐵15號線,是**北京市第十條建成運營的地鐵線路,于2010年12月30日開通運營一期首通段(望京西站至后沙峪站),于2011年12月31日開通運營一期東段(后沙峪站至俸伯站),于2014年12月28日開通運營一期西段(望京西站至清華東路西口站),并先后開通運營大屯路東站、望京東站,標志色為紫羅蘭。

北京地鐵15號線一期工程西南起自海淀區清華東路西口站,途經朝陽區,東北止于順義區俸伯站,服務于學院路、北京奧林匹克公園、望京等地,并連接北京東北部的順義新城。

13號線拆分、昌平線南延、16號線南段

海淀這些在建地鐵線路

目前動態如何?

什么時候能通車?重點輻射哪些區域?

最新消息來了!

軌道交通建設助力

中關村科學城高質量發展

駛入“快車道”

——區住建委落實區人大一號議案

提升城市功能促進可持續發展

在海淀區第十七屆**代表大會第一次會議上,180人次人大代表分別提出了“關于加快科學城北區道路交通等基礎設施建設,推動中關村科學城高質量發展的議案”有關的7件議案。區人大對該7件議案予以并案立案,交區****辦理。辦好此項議案對于進一步完善科學城北區基礎設施、提升科學城北區城市功能、增強科學城北區居民生活幸福感具有重要意義。

城市軌道交通作為城市的公共交通骨干,發揮著至關重要的作用。大力發展軌道交通,符合科學城北區的發展規劃,是綠色出行的重要選擇,更可以促進科學城北區的可持續發展。

區住建委作為議案辦理牽頭部門,也是軌道交通建設的具體落實部門,按照“周周有進度、月月有進展、每季能看看、一年顯成效、三年大改變”的總體要求,為高質量推進議案辦理工作制定了專項工作方案,并將各項任務按條塊分解細化,明確責任部門。

海淀軌道交通人不忘初心,不負使命,積極開展各項工作,為落實區人大一號議案貢獻著自己的力量。

海淀軌道交通運營里程逐年遞增

十三五期間,海淀區軌道交通通車里程從75公里躍升到120公里,增加60%;占北京市運營里程的比例由12.9%上升到16.9%,上升4個百分點。海淀區建成了15條軌道交通線路(段),通車里程120公里,初步形成了“七橫八縱”線路網,海淀區軌道交通實現了跨越式發展。

2021年是北京市軌道交通的通車大年,全市通車9條線(段),其中海淀區3條線(段)6.5公里:19號線一期工程海淀段約4.1公里;昌平線南延工程西二旗站至清河站段約1.4公里;16號線南段甘家口—玉淵潭東門1公里。

根據《2022年北京市城市軌道交通建設計劃》,今年北京市計劃開通昌平線南延一期(清河-學院橋)8.2公里、16號線(玉淵潭東門-榆樹莊)14.2公里,屆時北京市城市軌道交通運營里程將超過805公里,海淀區城市軌道交通運營里程將超過136公里。

以落實區人大一號議案為出發點,為確保海淀軌道交通通車計劃的實現,區住建委主動服務,全力協調參建各方。今年以來,重點協調解決了冬奧會期間的施工保障問題,**防控下的人員管理、材料運輸問題,落實了為確保通車新增的臨時占地需求,協調施工引發的各項接訴即辦問題。同時,參建各方發揚“只爭朝夕”的精神,取得了階段性成果。

服務軟件園地區 13號線拆分工程進展順利

中關村軟件園是“國家軟件產業基地”、“國家軟件出口基地”、“國家數字服務出口基地”、“科創**”開源試點園區。

中關村軟件園總占地面積2.6平方公里,總建筑規模310萬平米。在中關村軟件園一期及新落成的二期,分布著百度、網易、新浪等知名互聯網企業,以及聯想、愛國者、廣聯達等IT企業,還有寫字樓中無法統計數量的中小型創業公司。

13號線擴能提升工程示意圖

隨著園區高速發展,區域內人員逐漸增多,交通需求量也在變大,園區周邊地鐵線路已漸漸不能滿足人們的通勤需求。在13號線擴能提升工程啟動之前,軟件園西邊有16號線,東邊有13號線,但是中間這4公里寬的范圍內,卻沒有軌道交通。風和日麗的時候,軟件園地區的交通還是比較順暢的,但是一遇到雨雪天氣,由于園區人口密度太大,交通需求太大,軟件園地區的地面交通容易癱瘓。雨雪天氣下,從西二旗地鐵站到園區,有時需要一個小時以上。

為了更好的服務軟件園地區,切實緩解園區擁堵,乘著“回天計劃”的東風,海淀區迎來了13號線擴能提升工程。13號線擴能提升工程的實施,有望徹底改善軟件園地區的交通出行。

線路介紹:13號線擴能提升工程,自既有13號線西二旗站~回龍觀站區間、京藏高速西側,將既有13號線“U”型線進行拆分,在16號線和17號線之間搭建“X”型東、西橫向線,形成13A線、13B線兩條線路。

13A線路:線路長度31.2公里,起點由車公莊經西直門、新龍澤至天通苑東為終點,串連了既有13號線西段以及回龍觀、天通苑地區。

13B線路:線路長32.2公里,起點由地鐵16號線馬連洼站,經新龍澤至東直門站終點,串連了上地軟件園、回龍觀、天通苑及既有13號線東段。

13A線與13B線在京藏高速西側新龍澤站,形成雙島四線同臺換乘站。

13號線擴能提升工程通車后,在中關村軟件園區域,后廠村站900米半徑范圍可以覆蓋軟件園一期(黃圈),軟件園站1500米范圍可以覆蓋整個軟件園(紅圈),并且13號線擴能提升工程在馬連洼站可以和16號線實現換乘,將有效改善區域交通條件。

軟件園站施工現場(中鐵上海局供圖)

后廠村站施工現場(中鐵十四局供圖)

最新進展:目前,后廠村站和軟件園站均已全面進場施工,圍護樁已施工完畢,開始土方開挖。

昌平線南延 清河—學院橋年底通地鐵

昌平線南延一期工程線路示意圖

線路介紹:昌平線南延一期南段將串聯清河、上地、學院路等重點功能區和居住區,擴大既有昌平線服務范圍,可實現昌平、回龍觀客流快速直達中心城區,緩解13號線西段壓力。

這條線路按計劃年底確保開通的清河站至學院橋站,全長8.2公里,設站5座,分別是小營西路站、上清橋站、學清路站、六道口站、學院橋站,其中小營西路站為增設站點,因開工較晚暫緩開通。

昌平線南延至清河站后,西二旗站早高峰前后對比(中鐵隆供圖)

此前,根據北京交通發展研究院發布的《2021北京軌道交通客流盤點》顯示,西二旗站為工作日“最繁忙”的車站,乘客進出量達14.2萬人次。

為早日緩解西二旗站的壓力,區住建委靠前服務,主動聯系市級部門和軌道建管公司,牽頭解決了工期、信號、供電等問題,于2021年年底提前一年時間開通了西二旗—清河站。據統計,西二旗站工作日均客流下降至11萬人次,清河站工作日均進出站客流穩定在6.5萬人次。

北京地鐵首次使用矩形頂管技術,上清橋站人行通道B口穿越京藏高速(北京市政集團供圖)

上清橋~小營西路站隧道區間(北京市政集團供圖)

最新進展:昌平線南延一期南段于7月28日實現長軌通,9月1日前完成冷滑、熱滑試驗,9月8日完成項目工程驗收,9月10日進入空載試運行階段。

直達科學城北區 16號線年底全線通車

到年底,海淀區城市軌道交通運營線路將達到15條,這些線路中,有一條被海淀人親切稱為“中軸線”的地鐵16號線。

16號線是海淀區落實軌道先行理念、以軌道交通建設帶動科學城北區高質量發展、服務科學城北區居民出行,精心策劃的一條線路。16號線海淀段的走向,基本貫穿海淀南北,是名副其實的“中軸線”。

16號線海淀段示意圖

線路介紹:16號線海淀段起自西六環外的北安河站,沿北清路、永豐路、圓明園西路、萬泉河路、蘇州街、西三環、西直門外大街、三里河路出區界。

其中,北段(北安河—西苑)20公里已于2016年底通車,中段(西苑—甘家口)11公里已于2020年底通車。南段(甘家口—木樨地)3公里共兩個車站,甘家口—玉淵潭東門1公里已于2021年開通,玉淵潭東門—木樨地計劃年底開通。

全線通車后,海淀南北的聯系將更加緊密,中關村科學城北區、北京自貿區科技創新片區、中關村地區以及三里河沿線的**政務區,將通過軌道交通實現連通。16號線的貫通運營,將極大的帶動海淀北部地區的發展,為海淀發展注入新的活力。

最新進展:16號線南段于8月25日實現軌通、電通,8月28日、9月3日分別實現**通、傳輸通,9月14日完成項目工程驗收,進入空載試運行階段。

持續深耕 海淀軌道交通再出發

北京市軌道交通線網規劃(2020年-2035年)示意圖

近日,《北京市軌道交通線網規劃(2020年-2035年)》獲市**批復,海淀軌道交通將持續深耕,區住建委將在區委區**的堅強領導下,繼續發揚艱苦奮斗的優良作風,全力推進海淀區軌道交通建設繼續前行,區住建委將嚴格按照區人大常委“督辦一年、跟蹤兩年、一個議案辦三年”的要求,切實完成一號議案的各項任務。

一起期待軌道交通更便捷~

記者:張玏珺

通訊員:李自強

拓展知識:

北京地鐵15號線路圖

15號線的二期規劃是從北沙灘繼續西行,與13號線新設的清華東路西口站交匯。

北京地鐵15號線是北京地鐵的一條線路,位于北京北部,四環路外,并在東段向東北連接順義區。全長45.7千米,其中地下線約32千米,高架線路約13.7千米,車站18座,其中高架站4座,其余均為地下站,起點位于西苑,終點位于順義區俸伯。線路標志色為紫羅蘭色。望京西站至后沙峪站于2010年12月30日開通,2011年12月延伸至順義區俸伯站,全線預計于2014年通車。

地鐵15號線總體呈東西走向,西起海淀區西苑,東到順義區潮白河河東地區。線路全長45.7公里,其中地下線約32公里,高架線約13.7公里; 地鐵15號線途經北四環和北五環之間,建成后可以有效緩解奧林匹克中心區和亞運村北部地區的交通壓力。整個方案分一期和二期,從望京西站至順義區河東站的一期工程將率先開始建設,有望在2009年破土動工。2012年完成。

本回答被網友采納

工資6000交多少個人所得稅

月工資6000元在不考慮專項附加扣除和社保扣除等情況下,每月需繳納30元的個人所得稅.個人所得稅的計算方法為(60000*12-60000)*0.03=360元.此為年總繳稅額,平均到每個月為30元

大家好,我是文文大保貝兒,

你知道嗎?年終獎領不對,可能是要多交稅的。

日前,國家決定,延續實施“部分個人所得稅優惠”的政策。

并且將“全年一次性獎金不并入當月工資薪金所得”、“實施按月單獨計稅”的政策,延至2023年底。

簡單來說就是:

2021年12月31日之前發的年終獎,可以選擇是否并入當年綜合所得計算納稅額度;

但2022年1月1日起,全年一次性獎金,都要并入當年綜合所得來計算個人所得稅。

今年有的選,你可以選一個相對劃算的;明年,就沒得選了。

想看政策文件的朋友,可以具體查閱國家**官網上發布的這兩份文件:

**、**《關于個人所得稅法修改后有關優惠政策銜接問題的通知》

《國家**關于調整個人取得全年一次性獎金等計算征收個人所得稅方法問題的通知》

那么,個稅的申報方式,選擇哪個更合適?

那具體怎么交呢,看文件總是枯燥的,文文大保貝兒來算一筆賬你就明白了。

我們來假設兩種情況:

隔壁老王,年收入15萬,年終獎3萬;

隔壁老李,年收入3萬,年終獎15萬。

(1)情況一:年終獎不并入綜合所得

這種情況下,年終獎是單獨計稅的。

按照稅務局規定,需要用年終獎收入除以12個月后,按照月度稅率表,確定適用稅率和速算扣除數來計算納稅。

月度稅率表:

計算公式是:

應納稅額=全年一次性獎金收入 × 適用稅率-速算扣除數

隔壁老王的年終獎是3萬塊,平均到12個月,就是每個月2500。

對應在月度稅率表里,就是在第一檔,“不超過3000元”,稅率為3%,速算扣除數為0。

那么在這樣的情況下,隔壁老王的年終獎,應該納3%的稅,也就是3萬×3%-0=900元。

如果是隔壁老李的話,因為年終獎是15萬,平均到每個月是12500元,對應的是第三檔,20%的稅率。

那么,隔壁老李年終獎需要納稅的金額,就是15萬×20%-1410=28590元。

相當于到手是150000-28590=121410元。

ps:

如果老李的年終獎是14.4萬元,就可以按照第二檔10%的稅率交稅了,那就是14.4萬x10%-210=14190元。

相當于到手是144000-14190=129810元。

你看,少拿了6000塊錢的年終獎,扣完稅反而到手的錢多了8400塊,就是這么個原理。

(2)情況二:年終獎并入全年綜合所得

隔壁老王今年已取得收入15萬,再加上年終獎3萬,共計18萬。

這種情況下,我們需要用到的是“個人綜合所得稅稅率表”。

個稅計算公式=(綜合所得收入額-60000元-各項專項附加扣除)×適用稅率-速算扣除數

綜合所得稅率表:

18萬的話,對應的是第三檔,“超過14.4萬元至30萬元”。

那么,隔壁老王全年應納稅就是:

18萬×20%-16920-(15萬×20%-16920)=6000元。

你看,算法不一樣,隔壁老王分分鐘就多交了5100塊錢的稅。

那么,在這種情況下,隔壁老李應該交多少錢的稅呢?

18萬×20%-16920-3萬×3%=18180元。

從28590元到18180元,隔壁老王反而省下來了10410元。

所以你看,每個人的收入情況、年終獎發放情況不同,適用稅率不同,最后算出來還是差了不少。

簡單來說——

工資大于年終獎的話,可以考慮選擇“單獨計稅”;

年終獎大于工資的話,可以考慮選擇“合并計稅”。

如果你的獎金非常高,基本都是一次性獎勵的話,還是用合并計稅能省下更多。

不過由于大家的年收入和年終獎都各不相同,所以究竟怎么選擇,其實也是沒有確定的結論的,建議大家都仔細算一算,選一個最適合自己的。

如果你有年終獎的話,大概率有機會可以少交一點點稅。

文文大保貝兒粗算了一下——

對于一個月薪1萬,年終獎1萬的人來說,個稅可以少交500塊左右。

收入更高或者年終獎更高的話,受益也會越明顯。

而且,政策里還有這么一項福利——

“年收入不超過12萬元且需補稅,或年度匯算補稅額不超過400元的,免予補稅政策延至2023年底”。

也就是說:

如果你已經被預扣稅了,但年收入低于12萬元,那么,即使有需要補繳的稅,國家也給你免了。

還有補繳少于400元的部分,也可以免了。

這可絕對是大利好啊!分分鐘又省下一頓飯錢了~

說實在的,可能很多小伙伴都會覺得稅法比較難懂。

但對于咱們普通打工人來說,多多少少的還是有必要了解一些的。

而且2021年的個稅年終結算,也馬上又要來了。

對于之前預扣的個稅,少的該補繳及時補繳,多的也會返還回來。

避免因為少納稅影響個人權益和信用,情節嚴重的甚至要承擔刑事責任。

遵紀守法,納稅光榮!

拓展知識:

工資6000交多少個人所得稅

一、工資6000要交多少稅

1、工資6000應該扣30元的個人所得稅。應納個人所得稅稅額=應納稅所得額×適用稅率-速算扣除數。個人所得稅的起征點為5000元。應納稅所得額=工資-起征點,即1000元。適用稅率目前為10%,本級速算扣除額=上一級最高所得額×(本級稅率-上一級稅率)+上一級速算扣除數,即30元。

2、法律依據:《中華****個人所得稅法》第二條

下列各項個人所得,應當繳納個人所得稅:

(一)工資、薪金所得;

(二)勞務報酬所得;

(三)稿酬所得;

(四)特許權使用費所得;

(五)經營所得;

(六)利息、股息、紅利所得;

(七)財產租賃所得;

(八)財產轉讓所得;

(九)偶然所得。

居民個人取得前款第一項至第四項所得(以下稱綜合所得),按納稅年度合并計算個人所得稅;

非居民個人取得前款第一項至第四項所得,按月或者按次分項計算個人所得稅。納稅人取得前款第五項至第九項所得,依照本法規定分別計算個人所得稅。

二、個人所得稅減免項目有哪些

1、省級****、國務院部委和******軍以上單位,以及外國組織、國際組織頒發的科學、教育、技術、文化、衛生、體育、環境保護等獎勵;

2、**發的債券和經國務院批準發的金融債券利息;

3、按照國務院規定發給的**特殊津貼、院津貼、資深院津貼,以及國務院規定免納個人所得稅的其他補貼、津貼;

4、福利費、撫恤金、救濟金。

]]>

江蘇國稅

那要看看這張票有沒有問題的,不是真**也是查不了,再一個就是這無錫的票號碼沒有輸入系統數據庫,所以不好查找的。。。

來源:交匯點**客戶端

在江蘇,有1300多萬市場主體,有近5000萬自然人納稅人和7200萬繳費人……“十四五”開局之年,稅收大省如何通過高起點謀劃、高標準推進和高質量落實,全面開啟稅收征管現代化新征程?10月19日,省**舉行**發布會,國家**江蘇省稅務局相關負責人就《江蘇省進一步深化稅收征管改革的實施方案》(以下簡稱《實施方案》)做深入解讀。

高起點謀劃,

立足江蘇實際尋創新突破

今年3月,****辦公廳、國務院辦公廳印發《關于進一步深化稅收征管改革的意見》(以下簡稱《意見》),我省稅務部門第一時間響應,迅速結合江蘇實際展開充分研究。經過幾個月的不懈努力,一份沉甸甸、具有“蘇氏特色”的《實施方案》新鮮出爐。“實施方案的出臺,標志著我省正式全面開啟稅收征管現代化新征程。”國家**江蘇省稅務局總審計師張愛球說。 發布會上,張愛球介紹,高起點謀劃《實施方案》突出“三大特點”:一是全面深入貫徹落實****國務院關于進一步深化稅收征管改革的各項部署要求;二是全面深度融入“強富美高”新江蘇建設;三是全面開啟江蘇稅收征管現代化新征程。 “《實施方案》堅持《意見》確定的進一步深化稅收征管改革的目標方向,逐條逐項對照《意見》明確的各項改革要求,提出了符合江蘇實際、具有創新性的系列配套措施,問題導向鮮明,措施具體實在,具有很強的可**作性。”張愛球舉例說,為落實好《意見》提出的“深化稅收大數據共享應用”新要求,《實施方案》提出了“利用全省稅務系統現有資源和省、市兩級大數據中心政務云資源,建設全省大數據中心稅收分中心。深化稅費數據共享應用,將智慧稅務建設納入數字**建設體系”等高水準落實措施。 張愛球進一步介紹,《實施方案》全面對接《江蘇省國民經濟和社會發展第十四個五年規劃和二〇三五年遠景目標綱要》;全面服務江蘇“爭當表率、爭做示范、走在前列”的重大使命和經濟社會發展重大戰略;全面助力江蘇經濟社會發展創新變革,明確提出“加快構建數據驅動發展新模式,打造稅收數據服務經濟建設江蘇樣板”;全面聚焦更高水平的法治江蘇、智慧江蘇、誠信江蘇建設。

高標準推進,

持續深化6個方面32項任務

結合江蘇實際,《實施方案》明確了大力推進智慧稅務建設、大力推進稅務執法新體系建設、大力推進稅費服務新體系建設、大力推進稅務監管新體系建設、持續深化拓展稅費共治新體系建設、切實強化稅務組織保障等6個方面32項主要任務。 發布會上,就《實施方案》中納稅人繳費人普遍關心的如何讓落實優惠政策更直達、更快享、更暖心,稅費服務更便捷、更減負、更精細,稅務執法更文明、更規范、更精確,稅務監管更協同、更精準、更有力等問題,張愛球一一作出解答:《實施方案》圍繞稅費優惠政策“直達快享”的新要求,提出充分利用大數據、人工智能等新技術,下好“及時雨”,送好“雪中炭”;圍繞精細稅費服務總要求,提出7項18條實招硬招;圍繞精確執法總要求,提出8項20條務實舉措,嚴格規范稅務執法行為,全面優化稅務執法方式;圍繞精準監管總要求,提出6項16條創新落實措施,全面提升稅務監管能力和水平。 記者注意到,發布會上多次提到“精細服務”,而“智能化”是本輪深化稅收征管改革的高頻詞,那么在我省高標準推進《實施方案》過程中,稅務部門將如何運用數字化、智能化手段提升精細服務水平? “與**APP中‘猜你喜歡’可以做到‘千人千面’一樣,稅務部門的精細服務是通過數字化、智能化手段,讓稅務服務與納稅人的需求更匹配。”國家**江蘇省稅務局納稅服務處處長陳日生說,具體而言,就是在宣傳輔導上,變“人找政策”為“政策找人”;在辦稅繳費上,變“表單填報”為“預填確認”;在辦理方式上,將“非接觸式”拓展為“智能引導”。“事實上,這類‘貫通’事項,在具體事項推進中十分常見,在實踐中創新做法,也是持續深化的具體體現。”

高質量落實,

運行稅收新征管體系不打折扣

充分發揮江蘇稅收新征管體系建設先發優勢,《實施方案》把《意見》明確的進一步深化稅收征管改革目標步驟,轉化為江蘇稅務開啟稅收征管現代化新征程的路線圖、時間表—— 2022年,江蘇稅收新征管體系成為江蘇重點領域改革特色品牌,稅務執法規范性、服務便捷性、監管精準性以及智慧稅務建設取得突破性進展; 2023年,江蘇稅收新征管體系高質量運行,改革先發優勢彰顯,在省域治理中發揮重要作用。智慧稅務全面應用,稅務執法、稅費服務、稅務監管、稅費共治新體系全面到位; 2025年,建成國內一流、國際領先的現代化稅收新征管體系,智慧稅務以及稅務執法、服務、監管水平全方位提升,對全省治理體系和治理能力現代化建設形成強大支撐。 目標既定,打造進一步深化稅收征管改革的“江蘇樣板”,全省各地又將如何跟跑迎過“接力棒”? 國家**徐州市稅務局**委**、局長徐向東表示,將堅決抓好《實施方案》貫徹落實,具體細化為141項重點任務。“工作上更加積極主動,作風上更加務實高效,推動深化稅收征管改革不斷取得新成效,高質量推進新發展階段稅收現代化,力爭將徐州打造成稅收征管改革的區域樣板。” 國家**鹽城市稅務局**委**、局長鐘武斌則以“四個堅定不移”表明高質量落實的決心:堅定不移把推進征管改革作為市局**委第一要求;堅定不移把深化改革作為解決征管問題的根本方法;堅定不移通過“智慧稅務”和“四精”團隊建設,推動從行政管理導向向新征管體系建設導向轉變;堅定不移把提高社會滿意度和降低征納成本作為深化征管改革的標準。 “我們將不折不扣落實和運行新征管改革要求,在深化稅收協同共治方面,進一步細化完善我局與馬鞍山和縣和滁州南譙區的協同共治措施,積極打造區域稅收協同共治樣板,助力南京都市圈建設。”國家**南京市浦口區稅務局局長倪云國說。 國家**泗洪縣稅務局**委**、局長黃海波表示,將全面推行“一口進、一口出”工作機制,解決納稅人繳費人“多頭跑、多次跑”問題;全面推行提示提醒前置的稅務執法新方式,堅決做到對無風險納稅人不打擾;全面加強“1+N”監管團隊建設,不斷提高納稅人繳費人遵從風險的能見度和精準度。

新華日報·交匯點記者 王建朋

新華日報全媒體經濟**部出品

本文來自【交匯點**客戶端】,僅代表作者觀點。全國**媒信息公共平臺提供信息發布傳播服務。

ID:jrtt

拓展知識:

江蘇國稅

江蘇國稅電子稅務局申報**作流程

江蘇省國家稅務局是江蘇省主管國家稅收工作的行政機構,由國家**實行垂直管理。主要負責**稅和**地方共享稅的征收管理,包括:增值稅、消費稅、金融保險營業稅**收入部分、**企業及2002年以后新辦企業的企業所得稅、外商投資企業和外國企業所得稅、儲蓄存款利息個人所得稅、車輛購置稅,同時,還負責出口貨物退(免)稅的管理。下面是我為大家帶來的江蘇國稅電子稅務局申報**作流程,歡迎閱讀。

江蘇國稅電子稅務局申報**作流程

1、登陸電子稅務局

網址:http://etax.jsgs.gov.cn/或在百度里搜索“江蘇國稅電子稅局”注:瀏覽器使用IE8.0及以上版本(360瀏覽器無法支持)谷歌瀏覽器,或是火狐瀏覽器,點擊右上角“登陸”;用戶名:稅號(或三證合一的信用代碼);密碼:用戶名的’后六位

2、添加應用

如果系統中沒有申報表,可通過應用中心添報表

應用中心—-添加應用,然后進入我的應用中心打開報表

3、申報

進入申報主界面主界面,點擊【數據初始化】按鈕,顯示“初始化數據成功”提示

4、填寫表

“初始化數據成功”后,打開申報表,根據自己的需要填寫完成表格后,點擊“全部保存”。不建議每步點“暫存本表”

5、申報

點擊【申報】按鈕后,系統顯示“受理中”,點擊【刷新】,直到系統顯示“申報成功”:表示申報成功。

6、 扣款

申報成功后,納稅人可以點擊”待繳稅款“進行手動扣款。也可以等待系統后續自動扣款。點擊“代繳稅款”后出現如下界面。先勾選“□”再點擊繳款。

7、報表打印

點擊“信息查詢”再點開“申報查詢”出現如下界面。點擊“查看”直接打印報表,需要點擊“預覽”注:圖片版本為PDF,需要下載PDF的閱讀器。

拓展內容:

江蘇國稅電子稅務局申報**作說明

根據江蘇省省國稅局電子稅務局工作推廣計劃: 2017年內,我市單位納稅人可全部通過“江蘇國稅電子稅務局”辦理納稅申報業務,已開通網上辦稅服務廳的將在年內批量轉入電子稅務局系統。2016年5月1日起,新辦單位納稅人(簽訂電子稅務局用戶使用協議后在窗口開通)、營改增原地稅獨管戶(已自動開通)都將使用江蘇國稅電子稅務局系統進行網上申報,感謝您對國稅工作的支持!

納稅人在網頁上輸入網址即可進入江蘇國稅電子稅務局(注意事項:瀏覽器要求為ie8,谷歌,火狐)。

進入新電子稅務局后,點擊右上角登陸或左上角用戶登錄即可進行登錄,用戶名為納稅人稅務登記號(已辦理三證合一的為統一社會信用代碼),初始密碼為法人身份證后6位。在窗口開通的初始密碼為123456。請您及時修改密碼。

1、增值稅一般納稅人月度申報:

(1)納稅人登錄新電子稅務局之后點擊左上方菜單欄我的應用,進入應用后選擇并點擊增值稅一般納稅人月度申報應用(注意事項:無此應用可以點擊右上角應用中心,選擇增值稅一般納稅人月度申報應用添加到我的應用即可)。

(2)進入應用后可以看到納稅人的所屬期,申報狀態,截止日期等信息,點擊進入申報進入報表頁面,進入報表前需點擊數據初始化(注意事項:每次申報前必須點擊數據初始化),初始化成功后點擊修改進入報表。

(3)一般納稅人正常情況下需填寫主表,附表一(銷項)以及附表二(進項),點擊報表上方數據準備區導入所屬期認證的進項**(注意事項:農產品**和海關完稅憑證需提前在通用功能對應的應用里填寫導入)。

(4)填寫完畢后點擊報表上方的全部保存保存成功后,點擊返回,即可點擊申報進行申報,申報后點擊刷新可以更新申報狀態(注意事項:受理成功并非申報成功,必須為申報成功狀態才是申報成功)。

(5)申報完畢后,納稅人如需繳納稅款,可以根據系統提示進入待繳稅款頁面或者從左邊菜單欄申報繳納——待繳稅款進入繳款頁面,選中繳款條,點擊繳款即可。

(6)繳款成功后3-5天可以在申報繳納——完稅憑證,查詢并打印完稅憑證。

2、增值稅小規模納稅人月/季度申報(多為季度申報)可參照一般納稅人申報程序。

3、信息查詢

點擊信息查詢——申報查詢,可以查詢并打印申報表。

4、通用功能使用

(1)擎天報文導入:納稅人企業如需導入擎天報文,可以在通用功能——擎天出口報表導入選中需要上傳的本地文件,點擊導入即可。

(2)農產品**采集:點擊通用功能——農產品**采集,點擊添加,輸入農產品**信息,點擊保存即可。

(3)海關完稅憑證上傳:點擊通用功能——海關完稅憑證上傳,選中需要上傳的本地文件,點擊上傳即可。

(4)海關稽核明細查詢:海關完稅憑證上傳后如需查詢明細,可以點擊通用功能——海關稽核明細查詢,選擇報送月份,點擊查詢即可。

(5)海關稽核通知書下載:海關稽核通過后,如需下載海關稽核通知書,可以點擊通用功能——海關稽核通知書下載,選擇稽核月份,點擊海關稽核通知書下載即可(注意事項:海關稽核通知書,每月只能下載一次)。

;

]]>

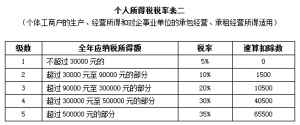

個人所得稅 稅率表

2022年個體工商戶個人所得稅稅率表如下:

1、年度不超過36000元的稅率為:3%? ?速算扣除數:0;

2、超過36000-144000元的部分稅率為:10%? ?速算扣除數:2520;

3、超過144000-300000元的部分稅率為:20%? ?速算扣除數:16920;

4、超過300000-420000元的部分稅率為:25%? ? 速算扣除數:31920;

5、超過420000-660000元的部分稅率為:30%? ? ?速算扣除數:52920;

6、超過660000-960000元的部分稅率為:35%? ? ?速算扣除數:85920;

7、超過960000元的稅率為:45%? ?速算扣除數:181920。

《中華****個人所得稅法》第三條 個人所得稅的稅率:

(一)綜合所得,適用百分之三至百分之四十五的超額累進稅率(稅率表附后);

(二)經營所得,適用百分之五至百分之三十五的超額累進稅率(稅率表附后);

(三)利息、股息、紅利所得,財產租賃所得,財產轉讓所得和偶然所得,適用比例稅率,稅率為百分之二十。

2019年新修改的《個人所得稅法》實施后,個人所得稅稅率表在不同文件中幾經附列,不同情況下計算適用不同的稅率表,經常有客戶咨詢適用哪個稅率表的問題,以下筆者從來源到適用范圍做一全面總結,并就每一項目簡單舉例說明計算過程。

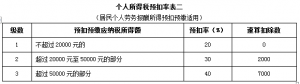

一、預扣預繳稅率表

來源:國家**關于發布《個人所得稅扣繳申報管理辦法(試行)》的公告

國家**公告2018年第61號附件

計算公式:本期應預扣預繳稅額=(累計預扣預繳應納稅所得額×預扣率-速算扣除數)-累計減免稅額-累計已預扣預繳稅額

累計預扣預繳應納稅所得額=累計收入-累計免稅收入-累計減除費用-累計專項扣除-累計專項附加扣除-累計依法確定的其他扣除

其中:累計減除費用,按照5000元/月乘以納稅人當年截至本月在本單位的任職受雇月份數計算。

適用范圍及舉例:

適用于居民(包括無住所居民,下同)個人取得工資薪金所得單位預扣預繳時按累計預扣法計算代扣的個人所得稅,以納稅人在本單位截至當前月份工資、薪金所得累計收入減除累計免稅收入、累計減除費用、累計專項扣除、累計專項附加扣除和累計依法確定的其他扣除后的余額為累計預扣預繳應納稅所得額,適用個人所得稅預扣率表一,計算累計應預扣預繳稅額,再減除累計減免稅額和累計已預扣預繳稅額,其余額為本期應預扣預繳稅額。余額為負值時,暫不退稅。納稅年度終了后余額仍為負值時,由納稅人通過辦理綜合所得年度匯算清繳,稅款多退少補。

舉例1:

居民趙某2019年每月從任職單位取得工資10000元,可以扣除的專項扣除,即個人繳納的保險公積金為2500元,專項附加扣除為1500元,單位按累計預扣法計算如下:

1月:【10000-(5000+2500+1500)】*3%=(10000-9000)*3%=30元

2月:【10000*2-(5000+2500+1500)*2】*3%-30=30元

3月:【10000*3-(5000+2500+1500)*3】*3%-30-30=30元

以此類推,3-12月累計預扣預繳應納稅所得額未均超過36000元,預扣率均為3%,速算扣除數均為0,納稅均為30元,全年共預扣預繳稅額為30*12=360元。

注意:如果工資變為2萬元,保險公積金個人月繳納5000元,其他扣除不變的情況下,在5月時,稅率會有變化:

1月:【20000-(5000+5000+1500)】*3%=8500*3%=255元

2月:【20000*2-(5000+5000+1500)*2】*3%-255=255元

3月:【20000*3-(5000+5000+1500)*3】*3%-255-255=255元

4月:【20000*4-(5000+5000+1500)*4】*3%-255-255-255=255元

5月:【20000*5-(5000+5000+1500)*5】*10%-2520-255*4=710元

6月:【20000*6-(5000+5000+1500)*6】*10%-2520-255*4-710=850元

同理,7-12月的累計預扣預繳應納稅所得額均未超過144000元,仍是10%的預扣率,每月均預扣預繳稅額850元,全年共預繳稅額:255*4+710+850*7=7680元。

個人所得稅比例預扣率:20%

來源:國家**關于發布《個人所得稅扣繳申報管理辦法(試行)》的公告

國家**公告2018年第61號附件

計算公式:

勞務報酬所得:預扣預繳應納稅額=收入額*預扣率-速算扣除數

收入額=收入-費用

費用:收入4000元以下減800,4000元以上減20%

稿酬所得:預扣預繳應納稅額=收入額*20%的比例預扣率

收入額=(收入-費用)*70%

費用:收入4000元以下減800,4000元以上減20%

特許權使用費所得:預扣預繳應納稅額=收入額*20%的比例預扣率

收入額=收入-費用

費用:收入4000元以下減800,4000元以上減20%

適用范圍及舉例:

《個人所得稅預扣率表二》適用居民個人勞務報酬所得預扣預繳。

勞務報酬所得、稿酬所得、特許權使用費所得以收入減除費用后的余額為收入額;其中,稿酬所得的收入額減按百分之七十計算。

減除費用:預扣預繳稅款時,勞務報酬所得、稿酬所得、特許權使用費所得每次收入不超過四千元的,減除費用按八百元計算;每次收入四千元以上的,減除費用按收入的百分之二十計算。

應納稅所得額:勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為預扣預繳應納稅所得額,計算應預扣預繳稅額。勞務報酬所得適用個人所得稅預扣率表二,稿酬所得、特許權使用費所得適用百分之二十的比例預扣率。

舉例2:

居民趙某2019年作**,4月取得勞務報酬2000元,8月取得8000元,10月取得稿酬所得5000元,12月取得專利使用權所得20000元,計算如下:

4月:支付勞務報酬單位預扣預繳個人所得稅:

(2000-800)*20%=240元

8月:支付勞務報酬單位預扣預繳個人所得稅:

8000*(1-20%)*20%=1280元

10月:支付稿酬單位預扣預繳個人所得稅:

5000*(1-20%)*70%*20%=560元

12月:支付專利使用費單位預扣預繳個人所得稅:

20000*(1-20%)*20%=3200

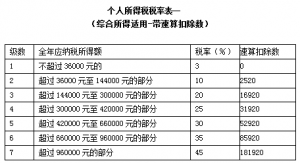

二、綜合所得個人所得稅稅率表

來源:《個人所得稅法》附錄一

(注1:本表所稱全年應納稅所得額是指依照本法第六條的規定,居民個人取得綜合所得以每一納稅年度收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額。

注2:非居民個人取得工資、薪金所得,勞務報酬所得,稿酬所得和特許權使用費所得,依照本表按月換算后計算應納稅額。)

來源:無文件有此附件,其實與《個人所得稅預扣率表一》一樣。

計算公式:

全年應納稅額=全年應納稅所得額*稅率-速算扣除數

全年應納稅所得額=全年綜合所得收入額-6萬-專項扣除-專項附加扣除-依法確定的其他扣除

適用范圍及舉例:

1.適用于居民(包括無住所居民,下同)個人取得綜合所得,綜合所得包括工資薪金所得、勞務報酬所得、稿酬所得以及特許權使用費所得,《中華****個人所得稅法》第六條規定,居民個人的綜合所得,以每一納稅年度的收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額,為應納稅所得額。

勞務報酬所得、稿酬所得、特許權使用費所得以收入減除百分之二十的費用后的余額為收入額。稿酬所得的收入額減按百分之七十計算。

舉例3:

例1中居民趙某2019年從任職單位取得工資共120000元,**取得勞務報酬所得10000元,稿酬所得5000元,專利使用費20000元,可以扣除的專項扣除,即社會保險及公積金為30000元,專項附加扣除為18000萬元,計算以上四項所得2019年度應納個人所得稅為:

應納稅所得為:(120000+10000*80%+5000*56%+20000*80%)-60000-30000-18000=38800元

應納稅額為:38800*10%-2520=1360元

2020年6月趙某進行2019年度匯算清繳:

2019年已預繳稅款合計:30*12+240+1280+560+3200=5640元

2019年度應退稅:5640-1360=4280元

2.適用于在2021年12月31日前,居民個人取得全年一次性獎金、**企業負責人年度績效薪金延期兌現收入和任期獎勵如選擇并入當年綜合所得計算繳納稅款;

計算方法同上例,在取得全年一次性資金的當月并入工資薪金所得按累計預扣法計算繳納預扣稅款,次年并入綜合所得匯算清繳。

舉例4:

假設例1中居民趙某2月取得上年年終獎2萬元,需要并入2月收入預扣預繳稅款,其他收入及條件不變。

1月預扣預繳稅款計算:

【10000-(5000+2500+1500)】*3%=(10000-9000)*3%=30元

2月預扣預繳稅款計算:

【(10000*2+20000)-(5000+2500+1500)*2】*3%=660元。

3月預扣預繳稅款計算:

【10000*3+20000-(5000+2500+1500)*3】*3%-30-660=0元

注:不能退稅,只能等到匯算清繳時退稅。

4月預扣預繳稅款計算:

【10000*4+20000-(5000+2500+1500)*4】*3%-30-660-0=30元

5月預扣預繳稅款計算:

【10000*5+20000-(5000+2500+1500)*5】*3%-30-660-0-30=30元

以此類推,余下7個月每月扣繳稅款30元。

2020年3-6月趙某進行匯算清繳:

全年應納稅所得額為:(120000+20000+10000+5000+20000)-60000-30000-18000=67000元

應納稅額為:67000*10%-2520=4180元

2019年已預繳稅款合計:(30*10+660+0)+240+1280+560+3200=6240元

2019年應退稅:6240-4180=2060元

三、股權激勵、保險營銷員、證券經紀人傭金、個人領取企業年金、職業年金按年以及特殊原因領取的、解除勞動關系、提前退休、內部退養的一次性補償收入適用綜合所得稅率表,即:上述二中的年稅率表。

適用范圍及舉例:

1、居民個人取得股票期權、股票增值權、限制性股票、股權獎勵等股權激勵規定的相關條件的,在2021年12月31日前,不并入當年綜合所得,全額單獨適用綜合所得稅率表,計算納稅。一個納稅年度內取得兩次以上(含兩次)股權激勵的,應合并計算納稅。計算公式為:應納稅額=股權激勵收入×適用稅率-速算扣除數

根據《關于完善股權激勵和技術入股有關所得稅政策的通知》(財稅[2016]101號)第四條第(一)項規定,個人從任職受雇企業以低于公平市場價格取得股票(權)的,凡不符合遞延納稅條件,應在獲得股票(權)時,對實際出資額低于公平市場價格的差額,按照“工資、薪金所得”項目,參照《** 國家**關于個人股票期權所得征收個人所得稅問題的通知》(財稅〔2005〕35號)有關規定計算繳納個人所得稅。

舉例5:

錢某2019年5月從任職單位以10元的價格購買本單位股票10000股,股票市場價格15元,不符合遞延納稅條件, 5月應納個人所得稅為:

10000*(15-10)*10%-2520=2480元

2019年10月再次以12元的價格購買本單位股票20000股,股票市場價格18元,不符合遞延納稅條件, 9月應納個人所得稅為:

[10000*(15-10)+20000*(18-12)]*20%-16920-2480=14600元。

2、保險營銷員、證券經紀人取得的傭金收入,屬于勞務報酬所得,以不含增值稅的收入減除20%的費用后的余額為收入額,收入額減去展業成本以及附加稅費后,并入當年綜合所得,計算繳納個人所得稅。保險營銷員、證券經紀人展業成本按照收入額的25%計算。

扣繳義務人向保險營銷員、證券經紀人支付傭金收入時,應按照《個人所得稅扣繳申報管理辦法(試行)》(國家**公告2018年第61號)規定的累計預扣法計算預扣稅款。

舉例6:

居民孫某**做A保險公司營銷員,2019年1月取得不含稅傭金收入20000元。其個人在任職單位每月取得工資收入5000元,繳納三險一金共計1200元,符合條件的專項附加扣除共計3000元,假設年度內每個月三險一金與專項附加扣除金額不變。

根據總局12366納服平臺發布的《新個人所得稅法實施條例及過渡期政策納稅人常見疑問30答》的政策答復,計稅時,保險營銷員、證券經紀人取得的傭金收入,以不含增值稅的收入減除20%的費用后的余額,再減去展業成本以及附加稅費后,并入當年綜合所得,計算個人所得稅。其中,展業成本按照不含增值稅的傭金收入減除20%費用后余額的25%計算。

日常預扣預繳時,綜合考慮新舊稅制銜接,為最大程度減輕保險營銷員、證券經紀人稅收負擔,依照稅法規定,對其取得的傭金收入,按照累計預扣法計算預繳稅款。具體計算時,以該納稅人截至當期在單位從業月份的累計收入減除累計減除費用、累計其他扣除后的余額,比照工資、薪金所得預扣率表計算當期應預扣預繳稅額。專項扣除和專項附加扣除,在預扣預繳環節暫不扣除,待年度終了后匯算清繳申報時辦理。主要考慮是,一方面,依據個人所得稅法和實施條例規定,個人取得的勞務報酬,應當在匯算清繳時辦理專項附加扣除;另一方面,保險營銷員、證券經紀人多為自己繳付“三險一金”,支付傭金單位較難掌握這些情況并為其辦理扣除;同時,部分保險營銷員、證券經紀人還有任職受雇單位,由支付傭金單位辦理可能出現重復扣除。

A保險公司1月份為孫某進行扣繳申報時,可扣除的包括20%費用、展業成本以及基本費用減除5000元,三險一金1200元和專項附加扣除3000元,在預扣預繳環節暫不扣除。

(1)傭金收入額=20000×(1-20%)=16000元

(2)展業成本=16000×25%=4000元

(3)應納稅所得額=16000-5000-4000=7000元

(4)應納稅額=7000×3%=210元

假設孫某2019年度內每月均從A保險公司取得不含稅傭金收入20000元,全年共取得不含稅傭金收入240000元。

(1)全年從A公司取得收入額=20000×12×(1-20%)=192000元

(2)展業成本=192000×25%=48000元

(3)應納稅所得額=192000-60000-48000=84000元

(4)A保險公司全年預扣預繳稅額=84000×10%-2520=5880元

2020年4月,孫某進行匯算清繳。

按照《30答》的政策答復,孫某可以在年度匯算清繳時,扣除其自行繳納的三險一金以及專項附加扣除,任職單位每月工資5000元,任職單位每月預扣預繳工資薪金所得個人所得稅為0。

(1)綜合所得收入額=192000+5000*12=252000元

(2)展業成本=192000×25%=48000元

(3)專項扣除(三險一金)=1200×12=14400元

(4)專項附加扣除=3000×12=36000元

(5)全年應納稅所得額=252000-48000-14400-36000-60000=93600元

(6)全年應納稅額=93600×10%-2520=6840元

(7)全年已繳稅額=5880+0=5880

(8)匯算清繳應補稅=6840-5880=960元

3、個人達到國家規定的退休年齡,領取的企業年金、職業年金,符合《** 人力資源社會保障部 國家**關于企業年金 職業年金個人所得稅有關問題的通知》(財稅〔2013〕103號)規定的,不并入綜合所得,全額單獨計算應納稅款。按年領取的,適用綜合所得稅率表計算納稅。

個人因出境定居而一次性領取的年金個人賬戶資金,或個人**亡后,其指定的受益人或法定繼承人一次性領取的年金個人賬戶余額,適用綜合所得稅率表計算納稅。

舉例7:

居民納稅人李某于2018年退休。2019年12月,一次領取全年的企業年金12000元,職業年金48000元,其當月退休工資4500元,假設李某的企業年金在單位繳付過程中未納稅,其12月應納個人所得稅:

當月退休工資4500元免稅。

按年領取的企業年金和職業年金適用綜合所得稅率計算納稅:

企業年金:12000*3%=360元

職業年金:48000*10%-2520=2280元

4、個人與用人單位解除勞動關系取得一次性補償收入(包括用人單位發放的經濟補償金、生活補助費和其他補助費),在當地上年職工平均工資3倍數額以內的部分,免征個人所得稅;超過3倍數額的部分,不并入當年綜合所得,單獨適用綜合所得稅率表,計算納稅。

舉例8:

周某2019年5月與單位解除勞動關系,取得一次性補償收入260000元,當地上年職工月平均工資為6184元,周某已經在該公司工作10年。則周某應繳納個人所得稅:

計算應納稅所得額=260000-6184*12*3=260000-222624=37376

應納稅額=37376*10%-2520=1217.60元

5、個人辦理提前退休手續而取得的一次性補貼收入,應按照辦理提前退休手續至法定離退休年齡之間實際年度數平均分攤,確定適用稅率和速算扣除數,單獨適用綜合所得稅率表,計算納稅。計算公式:

應納稅額={〔(一次性補貼收入÷辦理提前退休手續至法定退休年齡的實際年度數)-費用扣除標準〕×適用稅率-速算扣除數}×辦理提前退休手續至法定退休年齡的實際年度數

舉例9:

2019年5月吳某還有2年至法定離退休年齡,辦理提前退休手續后從原任職單位取得的一次性補貼收入200000元,計算吳某應繳納的個人所得稅:

確定適用稅率:200000/2-60000=40000元,適用稅率為10%,速算扣除數為2520,注意,這里的分攤后找稅率,按文件所給的公式是需要扣除費用扣除標準的,這個費用扣除標準,在個人所得稅法上明確為年60000元。

應繳納的個人所得稅為【(200000/2-60000)×10%-2520】*2=2960元。

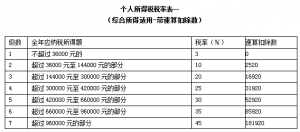

四、全年一次性獎金、個人領取企業年金、職業年金按月(季)以及特殊原因外領取的、單位低價向職工售房、內部退養取得的一次性補償適用按月換算后的綜合所得稅率表

來源:** **關于個人所得稅法修改后有關優惠政策銜接問題的通知財稅〔2018〕164號附件

適用范圍及舉例:

1、居民個人取得全年一次性獎金、**企業負責人年度績效薪金延期兌現收入和任期獎勵,在2021年12月31日前,不并入當年綜合所得,以全年一次性獎金收入除以12個月得到的數額,按照本通知所附按月換算后的綜合所得稅率表(月度稅率表),確定適用稅率和速算扣除數,單獨計算納稅。計算公式為:

應納稅額=全年一次性獎金收入×適用稅率-速算扣除數

舉例10:

如前例4,趙某2019年2月取得的全年一次性資金2萬元選擇單獨計稅,計算如下:

確定適用稅率:20000/12=1666.67元,適用3%稅率。

應納稅額:20000*3%=600元。

對趙某而言,2019年綜合所得全年納稅2180,加上單獨計算的年終獎納稅600元,共納稅2780元,而并入綜合所得全年納稅4180元,相差的4180-2780=1400元,是因為20000元年終獎并入綜合所得提升了適用稅率為10%導致的(20000*(10%-3%)=1400元),因此單獨計稅是合適的,可以適用低稅率。

2、個人達到國家規定的退休年齡,領取的企業年金、職業年金,符合《**、人力資源社會保障部、國家**關于企業年金、職業年金個人所得稅有關問題的通知》(財稅〔2013〕103號)規定的,不并入綜合所得,全額單獨計算應納稅款。其中按月領取的,適用月度稅率表計算納稅;按季領取的,平均分攤計入各月,按每月領取額適用月度稅率表計算納稅。

個人因出境定居而一次性領取的年金個人賬戶資金,或個人**亡后,其指定的受益人或法定繼承人一次性領取的年金個人賬戶余額,適用綜合所得稅率表計算納稅。對個人除上述特殊原因外一次性領取年金個人賬戶資金或余額的,適用月度稅率表計算納稅。

舉例11:

假設上文中舉例7,2019年4月份,李某自某保險公司處取得2019年第一季度企業年金3000元,職業年金12000元,當月退休工資4500元,假設李某的企業年金在單位繳付過程中未納稅,則李某4月份收入應納的個人所得稅為:

當月退休工資4500元免稅。

3000元企業年金及12000元職業年金按照財稅〔2013〕103號規定,分攤為三個月的收入,不扣除標準扣除費用,全額按照稅率計征稅款,則領取的企業年金、職業年金應納的稅款為:

企業年金:3000÷3(分攤月份數)×3%×3(分攤月份數)=90元;

職業年金:(12000÷3(分攤月份數)×10%-210)×3(分攤月份數)=570元。

全年應納稅額與舉例7中一致:

企業年金:90*4=360元

職業年金:570*4=2280元

這里注意一個問題,如果不是因出境定居、個人**亡繼承的原因而一次性領取企業年金或職業年金,會適用月度稅率表,而不是年稅率表,這樣因為級距的提高,適用稅率也會提高而承擔一大筆額外的稅款。

3、單位按低于購置或建造**格出售住房給職工,職工因此而少支出的差價部分,符合《** 國家**關于單位低價向職工售房有關個人所得稅問題的通知》(財稅〔2007〕13號)第二條規定的,不并入當年綜合所得,以差價收入除以12個月得到的數額,按照月度稅率表確定適用稅率和速算扣除數,單獨計算納稅。計算公式為:

應納稅額=職工實際支付的購房價款低于該房屋的購置或建造**格的差額×適用稅率-速算扣除數

財稅〔2007〕13號規定:

一、根據住房制度改革政策的有關規定,國家機關、企事業單位及其他組織(以下簡稱單位)在住房制度改革期間,按照所在地縣級以上****規定的房改**格向職工出售公有住房,職工因支付的房改**格低于房屋建造**格或市場價格而取得的差價收益,免征個人所得稅。

二、除本通知第一條規定情形外,根據《中華****個人所得稅法》及其實施條例的有關規定,單位按低于購置或建造**格出售住房給職工,職工因此而少支出的差價部分,屬于個人所得稅應稅所得,應按照“工資、薪金所得”項目繳納個人所得稅。

前款所稱差價部分,是指職工實際支付的購房價款低于該房屋的購置或建造**格的差額。

舉例12:

鄭某2019年7月以200萬的價格購入本單位建造的住房(非按照所在地縣級以上****規定的房改**格向職工出售的公有住房),建造成本180萬,鄭某應納個人所得稅:

確定適用稅率:(2000000-1800000)/12=16666.67元,適用20%稅率,速算扣除數為1410

應納稅額:200000*20%-1410=38590元

4、個人辦理內部退養手續而取得的一次性補貼收入,按照《國家**關于個人所得稅有關政策問題的通知》(國稅發〔1999〕58號)規定計算納稅:

實行內部退養的個人在其辦理內部退養手續后至法定離退休年齡之間從原任職單位取得的工資、薪金,不屬于離退休工資,應按“工資、薪金所得”項目計征個人所得稅。

個人在辦理內部退養手續后從原任職單位取得的一次性收人,應按辦理內部退養手續后至法定離退休年齡之間的所屬月份進行平均,并與領取當月的“工資、薪金”所得合并后減除當月費用扣除標準,以余額為基數確定適用稅率,再將當月工資、薪金加上取得的一次性收人,減去費用扣除標準,按適用稅率計征個人所得稅。

舉例13:

2019年2月份,王某在任職單位辦理了內部退養手續,領取一次性補貼收入180000元,退養工資5000元,其離法定退休年齡還有2年半(30個月)。計算個人所得稅:

確定適用稅率:(180000÷30+5000)-5000=6000元,按照新稅法換算的月度稅率表確定,其適用稅率為10%,速算扣除數為210。

計算應納稅額=〔(180000+5000)-5000〕×10%-210=18000-210=17790元。

王某在2019年1月份及3月份-12月份,王某每月取得的退養工資仍采用累計預扣法進行預扣預繳,這樣采用累計預扣法實際扣除了11個月的基本減除費用,但由于領取內退一次性補貼的2月份單獨扣除了當月的基本減除費用,那么年底匯算清繳扣除費用是60000元還是55000元,這個有待進一步明確。

五、非居民個人適用稅率表

來源:

《**、**關于非居民個人和無住所居民個人有關個人所得稅政策的公告》(** **公告2019年第35號)附件。

來源:國家**關于發布《個人所得稅扣繳申報管理辦法(試行)》的公告

國家**公告2018年第61號附件

計算方法:

非居民個人的工資、薪金所得,以每月收入額減除費用五千元后的余額為應納稅所得額;勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為應納稅所得額,勞務報酬所得、稿酬所得、特許權使用費所得以收入減除百分之二十的費用后的余額為收入額;其中,稿酬所得的收入額減按百分之七十計算。依照《按月換算后的綜合所得稅率表》計算應納稅額。

非居民個人在一個納稅年度內稅款扣繳方法保持不變,達到居民個人條件時,應當告知扣繳義務人基礎信息變化情況,年度終了后按照居民個人有關規定辦理匯算清繳。

舉例14:

如上述趙某為**居民,即非居民納稅人,在深圳工作,居住在**,周五回港,周一來深圳上班,全年累計在**境內居住未滿183天,每月從境內任職單位取得工資30000萬,在境內繳納社會保險5500元,專項附加扣除4000元,那么其取得的每月工資所得單位應代扣代繳個人所得稅為:

(30000-5000)*20%-1410=3590元。

注意:這里社保及專項附加扣除只有達到居民納稅人時才可以扣除,這里只能扣除5000元。

非居民個人趙某2019年作**,4月取得勞務報酬2000元,8月取得8000元,10月取得稿酬所得5000元,12月取得專利使用權所得20000元,計算如下:

4月:支付勞務報酬單位代扣代繳個人所得稅:

2000*(1-20%)*3%=48元

8月:支付勞務報酬單位代扣代繳個人所得稅:

8000*(1-20%)*10%-210=430元

10月:支付稿酬單位代扣代繳個人所得稅:

5000*(1-20%)*70%*3%=84元

12月:支付專利使用費單位代扣代繳個人所得稅:

20000*(1-20%)*20%-1410=1790元

注意:與居民納稅人取得四項所得對比,非居民這四項所得均是代扣代繳,而不是預扣預繳,沒有年終匯算清繳的要求,只有達到居民納稅人時才需要匯算清繳,并才可以扣除社保及專項附加扣除。在計算收入額時沒有4000元以下減800,4000元以上減20%的處理,全部按減20%處理,適用的稅率表是月稅率表,而不是年稅率表。

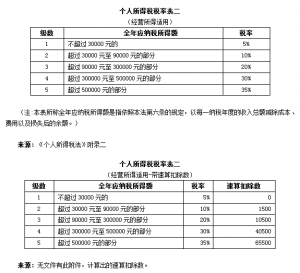

六、經營所得個人所得稅稅率表

計算方法:年度應納稅額=年度應納稅所得額*適用稅率

年度應納稅所得額=年度收入總額-成本、費用、損失

取得經營所得的個人,沒有綜合所得的,計算其每一納稅年度的應納稅所得額時,應當減除費用6萬元、專項扣除、專項附加扣除以及依法確定的其他扣除。專項附加扣除在辦理匯算清繳時減除。

適用范圍及舉例:

個體工商戶業主、個人獨資企業投資者、合伙企業個人合伙人、承包承租經營者個人以及其他從事生產、經營活動的個人取得經營所得,包括以下情形:

(一)個體工商戶從事生產、經營活動取得的所得,個人獨資企業投資人、合伙企業的個人合伙人來源于境內注冊的個人獨資企業、合伙企業生產、經營的所得;

(二)個人依法從事辦學、醫療、咨詢以及其他**活動取得的所得;

(三)個人對企業、事業單位承包經營、承租經營以及轉包、轉租取得的所得;

(四)個人從事其他生產、經營活動取得的所得。

納稅人取得經營所得,按年計算個人所得稅,由納稅人在月度或季度終了后15日內,向經營管理所在地主管稅務機關辦理預繳納稅申報,在取得所得的次年3月31日前,向經營管理所在地主管稅務機關辦理匯算清繳,從兩處以上取得經營所得的,選擇向其中一處經營管理所在地主管稅務機關辦理年度匯總申報。

舉例15:

某個人獨資企業2019年度收入100萬,成本費用稅金等可扣除70萬元,該企業投資者馮某個人沒有其他綜合所得,自行繳納社保每月1500元,申報專項附加扣除為每月2000元,2020年2月,假設平時四個季度已預繳個人所得稅10000元,個人獨資企業代馮某申報2019年度個人所得稅為:

2019年度應納稅所得額= 1000000-700000-60000-1500*12-2000*12=198000元

2019年度應納稅額=198000*20%-10500=29100元

匯算清繳時補繳稅款=29100-10000=19100元

七、其他四項所得適用比例稅率20%

1、財產租賃所得,每次收入不超過四千元的,減除費用八百元;四千元以上的,減除百分之二十的費用,其余額為應納稅所得額,適用比例稅率,稅率為百分之二十。

《國家**關于個人所得稅若干業務問題的批復》(國稅函〔2002〕146號)有關財產租賃所得個人所得稅前扣除稅費的扣除次序調整為:

(一)財產租賃過程中繳納的稅費;

(二)向出租方支付的租金;

(三)由納稅人負擔的租賃財產實際開支的修繕費用;

(四)稅法規定的費用扣除標準。”

舉例16:

陳某2019年2月20日將持有的商業用房出租,月租金3萬,租期2年,按季度收取租金9萬元,計算財產租賃所得個人所得稅如下:

其取得的租金收入月租金不到10萬元,免征增值稅及附加稅費,租賃合同印花稅為:3萬*24*1 ‰*50%=360元,出租商用房房產稅為:3萬*24*12 %*50%=43200元可以在計算個人所得稅時扣除。

個人所得稅:

第一個季度收取9萬元租金時:

(90000-43200-360)*(1-20%)*20%=7430.40元

第二個季度用以后季度收取9萬元租金時:

90000*(1-20%)*20%=14400元

2、財產轉讓所得,以轉讓財產的收入額減除財產原值和合理費用后的余額,為應納稅所得額,適用比例稅率,稅率為百分之二十。

舉例17:

偖某2019年4月轉讓2012年購入的住房,購買原價200萬元,售價800萬元,個人將購買2年以上(含2年)的普通住房對外銷售的,免征增值稅,印花稅為:800萬*5 ?*50%=2000元,交易費等衉,如果是個人轉讓自用5年以上、并且是家庭唯一生活用房取得的所得,免征個人所得稅。否則個人所得稅計算如下:

(800萬-200萬-0.2萬)*20%=119.96萬

3、利息、股息、紅利所得,以每次收入額為應納稅所得額,適用比例稅率,稅率為百分之二十。

舉例18:

魏某2019年3月從投資的有限公司取得分紅20萬元,應納個人所得稅:

20萬*20%=4萬元。

4、偶然所得,以每次收入額為應納稅所得額,適用比例稅率,稅率為百分之二十。

舉例19:

蔣某2019年12月購賣**中獎20000元,應納個人所得稅:

200000*20%=4000元。

由于新個人所得稅法取消了“其他所得”根據** **關于個人取得有關收入適用個人所得稅應稅所得項目的公告(** **公告2019年第74號)將部分原來按“其他所得”征稅的項目修改為“偶然所得”征稅。

(1)個人為單位或他人提供擔保獲得收入, 按偶然所得征稅。

舉例20:

沈某2019年為單位提供擔保取得20000元收入,應納個人所得稅:

200000*20%=4000元。

(2)企業在業務宣傳、廣告等活動中,隨機向本單位以外的個人贈送禮品(包括網絡紅包,下同),以及企業在年會、座談會、慶典以及其他活動中向本單位以外的個人贈送禮品,個人取得的禮品收入,按照“偶然所得”項目計算繳納個人所得稅,但企業贈送的具有價格折扣或折讓性質的消費券、代金券、抵用券、優惠劵等禮品除外。

前款所稱禮品收入的應納稅所得額按照《** 國家**關于企業促銷展業贈送禮品有關個人所得稅問題的通知》(財稅〔2011〕50號)第三條規定計算:“企業贈送的禮品是自產產品(服務)的,按該產品(服務)的市場銷售價格確定個人的應稅所得;是外購商品(服務)的,按該商品(服務)的實際購置價格確定個人的應稅所得。”

舉例21:

某單位為推廣產品,在做業務宣傳時隨機向參加活動的個人發放微信紅包,韓某取得紅包100元,同時取得單位贈送的外購禮品,購買價為50元,單位應代扣其個人所得稅:

(100+50)*20%=30元。

(3)房屋產權所有人將房屋產權無償贈與他人的,受贈人因無償受贈房屋取得的受贈收入,按照“偶然所得”項目計算繳納個人所得稅。按照《** 國家**關于個人無償受贈房屋有關個人所得稅問題的通知》(財稅〔2009〕78號)第一條規定,符合以下情形的,對當事雙方不征收個人所得稅:

(一)房屋產權所有人將房屋產權無償贈與配偶、父母、子女、祖父母、外祖父母、孫子女、外孫子女、兄弟姐妹;(二)房屋產權所有人將房屋產權無償贈與對其承擔直接撫養或者贍養義務的撫養人或者贍養人;(三)房屋產權所有人**亡,依法取得房屋產權的法定繼承人、遺囑繼承人或者受遺贈人。

前款所稱受贈收入的應納稅所得額按照《** 國家**關于個人無償受贈房屋有關個人所得稅問題的通知》(財稅〔2009〕78號)第四條規定計算:“對受贈人無償受贈房屋計征個人所得稅時,其應納稅所得額為房地產贈與合同上標明的贈與房屋價值減除贈與過程中受贈人支付的相關稅費后的余額。贈與合同標明的房屋價值明顯低于市場價格或房地產贈與合同未標明贈與房屋價值的,稅務機關可依據受贈房屋的市場評估價格或采取其他合理方式確定受贈人的應納稅所得額。”

舉例22:

楊某獲贈一套住房,受贈合同上未標明贈與價值,該套住房市場價格500萬,因受贈該住房,楊某繳納契稅15萬,印花稅2500元,楊某應納個人所得稅:

(500-15-0.25)*20%=96.95萬元

(4)個人按照《**、**、人力資源社會保障部、**銀行保險監督管理委員會、**關于開展個人稅收遞延型商業養老保險試點的通知》(財稅〔2018〕22號)的規定,領取的稅收遞延型商業養老保險的養老金收入,其中25%部分予以免稅,其余75%部分按照10%的比例稅率計算繳納個人所得稅,稅款計入“工資、薪金所得”項目,由保險機構代扣代繳后,在個人購買稅延養老保險的機構所在地辦理全員全額扣繳申報。

舉例23:

朱某2019年12月一次性領取當年的稅收遞延型商業養老保險的養老金20000元,保險機構按工資薪金所得項目代扣代繳其個人所得稅為:

20000*75%*10%=1500元。

八、2018年第四季度新個人所得稅法過渡期間稅款計算適用稅率表

來源:《**、**關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》(財稅〔2018〕98號)附件1。

適用范圍及舉例:

對納稅人在2018年10月1日(含)后-12月31日(含)每月實際取得的工資、薪金所得,減除費用5000元,按上述個人所得稅稅率表一(工資薪金所得適用)計算應納稅額。

舉例24:

沈某2018年10月10日取得單位發放的工資12000元,個人繳納社保及公積金為1600元,單位應代扣其個人所得稅為:

(12000-5000-1600)*10%-210=330元。

來源:《**、**關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》(財稅〔2018〕98號)附件2。

適用范圍及舉例:

適用2018年第四季度及2018年度個體工商戶業主、個人獨資企業和合伙企業自然人投資者、企事業單位承包承租經營者查賬征收的生產經營所得個人所得稅計算。

(一)對個體工商戶業主、個人獨資企業和合伙企業自然人投資者、企事業單位承包承租經營者2018年第四季度取得的生產經營所得,減除費用按照5000元/月執行,前三季度減除費用按照3500元/月執行。

(二)對個體工商戶業主、個人獨資企業和合伙企業自然人投資者、企事業單位承包承租經營者2018年取得的生產經營所得,用全年應納稅所得額分別計算應納前三季度稅額和應納第四季度稅額,其中應納前三季度稅額按照稅法修改前規定的稅率和前三季度實際經營月份的權重計算,應納第四季度稅額按照本通知所附個人所得稅稅率表二(以下稱稅法修改后規定的稅率)和第四季度實際經營月份的權重計算。具體計算方法:

1.月(季)度預繳稅款的計算。

本期應繳稅額=累計應納稅額-累計已繳稅額

累計應納稅額=應納10月1日以前稅額+應納10月1日以后稅額

應納10月1日以前稅額=(累計應納稅所得額×稅法修改前規定的稅率-稅法修改前規定的速算扣除數)×10月1日以前實際經營月份數÷累計實際經營月份數

應納10月1日以后稅額=(累計應納稅所得額×稅法修改后規定的稅率-稅法修改后規定的速算扣除數)×10月1日以后實際經營月份數÷累計實際經營月份數

2.年度匯算清繳稅款的計算。

匯繳應補退稅額=全年應納稅額-累計已繳稅額

全年應納稅額=應納前三季度稅額+應納第四季度稅額

應納前三季度稅額=(全年應納稅所得額×稅法修改前規定的稅率-稅法修改前規定的速算扣除數)×前三季度實際經營月份數÷全年實際經營月份數

應納第四季度稅額=(全年應納稅所得額×稅法修改后規定的稅率-稅法修改后規定的速算扣除數)×第四季度實際經營月份數÷全年實際經營月份數

過渡期間,查賬方式征收個體工商戶生產經營所得個人所得稅的計算方法如下:

(一)月預繳稅額的計算

累計應納稅所得額=(累計利潤總額-彌補以前年度虧損)×合伙企業合伙人分配比例-投資者減除費用。

其中投資者減除費用=稅法修改前實際經營月份數×3500+稅法修改后實際經營月份數×5000+稅延養老保險等其他扣除費用;

月度預繳稅額=稅法修改前的經營期應預繳稅額+稅法修改后的經營期應預繳稅額-本年已預繳稅額。

其中:

稅法修改前的經營期應預繳稅額=(累計應納稅所得額×稅法修改前適用稅率-稅法修改前適用的速算扣除數)×稅法修改前實際經營月份數÷本年實際經營總月份數。

稅法修改后的經營期應預繳稅額=(累計應納稅所得額×稅法修改后適用稅率-稅法修改后適用的速算扣除數)×稅法修改后實際經營月份數÷本年實際經營總月份數

舉例如下:

某個體工商業戶1-10月生產經營利潤86500元,其中:1-9月份生產經營利潤76500元,預繳5250元,其10月份應繳個人所得稅多少?

10月份應納稅款計稅如下:

(1)累計應納稅所得額=86500-3500×9-5000×1=50000元

(2)10月1日以前應納稅額=(累計應納稅所得額×稅法修改前規定的稅率-稅法修改前規定的速算扣除數)×10月1日以前實際經營月份數÷累計實際經營月份數=(50000×20%-3750)×9 ÷10 =5625元。

(3)10月1日以后應納稅額=(累計應納稅所得額×稅法修改后規定的稅率-稅法修改后規定的速算扣除數)×10月1日以后實際經營月份數÷累計實際經營月份數=(50000×10%-1500)×1 ÷10 =350元。

(4)則該戶10月份稅款所屬期應納稅額=應納10月1日以前稅額+應納10月1日以后稅額-1至9月已納稅額=5625+350-5250=722元。

(二)2018年度匯算期應納稅額的計算

累計應納稅所得額=(年度納稅調整后所得-彌補以前年度虧損)×合伙企業合伙人分配比例-允許扣除的其他費用-投資者減除費用。

其中投資者減除費用=稅法修改前實際經營月份數×3500+稅法修改后實際經營月份數×5000;

年度匯算應納稅額=稅法修改前的經營期應繳稅額+稅法修改后的經營期應繳稅額-本年已預繳稅額。

其中:

稅法修改前的經營期應繳稅額=(累計應納稅所得額×稅法修改前適用稅率-稅法修改前適用的速算扣除數)×稅法修改前實際經營月份數÷本年實際經營總月份數。

稅法修改后的經營期應繳稅額=(累計應納稅所得額×稅法修改后適用稅率-稅法修改后適用的速算扣除數)×稅法修改后實際經營月份數÷本年實際經營總月份數

上述稅率及速算扣除數與前述“通知”規定的稅率表一致。

舉例如下:

假設上述個體工商業戶2018年1-12月生產經營利潤116500元,已預繳個人所得稅7500元,全年匯算清繳應繳多少個人所得稅(不考慮年度納稅調整因素)?

匯算清繳應納稅款計稅如下:

(1)年度累計應納稅所得額=116500-3500×9-5000×3=70000元

(2)應納前三季度稅額=(全年應納稅所得額×稅法修改前規定的稅率-稅法修改前規定的速算扣除數)×前三季度實際經營月份數÷全年實際經營月份數=(70000×30%-9750)×9÷12=8437.5元

(3)應納第四季度稅額=(全年應納稅所得額×稅法修改后規定的稅率-稅法修改后規定的速算扣除數)×第四季度實際經營月份數÷全年實際經營月份數=(70000×10%-1500)×3÷12=1375元。

(4)匯算清繳補稅額=應納前三季度稅額+應納第四季度稅額-累計已繳稅額=8437.5+1375-7500=2312.5元。

作者何曉霞,系每日稅訊精選微信公眾號特約撰稿人

拓展知識:

]]>新個稅工資薪金稅率表

您好:個稅2021年稅率表在2021年個稅起征點起征點確定為每月5000元。下面將進行解答:

新個稅法規定:居民個人的綜合所得,以每一納稅年度的收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額,為應納稅所得額。個稅的計算方法如下:

應繳納所得額=稅前工資收入金額-五險一金(個人繳納部分)-費用減除額

應納稅額=應納所得額×稅率-速算扣除數

1.綜合所得個人所得稅稅率表

不超過36000元的部分,稅率為3%

超過36000元至144000元的部分,稅率為10%

超過144000元至300000元的部分,稅率為20%

超過300000元至420000元的部分,稅率為25%

超過420000元至660000元的部分 ,稅率為30%

超過660000元至960000元的部分,稅率為35%

超過960000元的部分,稅率為45%

2.經營所得個人所得稅稅率表

不超過30000元的部分,稅率為5%

超過30000元至90000元的部分,稅率為10%

超過90000元至300000元的部分,稅率為 20%

超過300000元至500000元的部分,稅率為30%

超過500000元的部分,稅率為35%

3.非居民取得工資薪金、勞務報酬、稿酬、特許權使用費所得,適用稅率表

不超過3000元的部分,稅率為3%

超過3000元至12000元的部分,稅率為10%

超過12000元至25000元的部分,稅率為20%

超過25000元至35000元的部分,稅率為25%

超過35000元至55000元的部分 ,稅率為30%

超過55000元至80000元的部分,稅率為35%

超過80000元的部分,稅率為45%

4.利息、股息、紅利所得,財產租賃所得,財產轉讓所得和偶然所得,適用20%稅率。

【法律依據】根據《中華****個人所得稅法》

(一)居民個人的綜合所得,以每一納稅年度的收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額,為應納稅所得額。

(二)非居民個人的工資、薪金所得,以每月收入額減除費用五千元后的余額為應納稅所得額;勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為應納稅所得額。

(三)經營所得,以每一納稅年度的收入總額減除成本、費用以及損失后的余額,為應納稅所得額。

(四)財產租賃所得,每次收入不超過四千元的,減除費用八百元;四千元以上的,減除百分之二十的費用,其余額為應納稅所得額。

(五)財產轉讓所得,以轉讓財產的收入額減除財產原值和合理費用后的余額,為應納稅所得額。

(六)利息、股息、紅利所得和偶然所得,以每次收入額為應納稅所得額。

來源國家**、梅松講稅、貓叔說稅,侵權請聯系刪除

一、綜述

1、所得范圍

依據《中華****個人所得稅法》,下列各項個人所得,應當繳納個人所得稅:

(1)工資、薪金所得;

(2)勞務報酬所得;

(3)稿酬所得;

(4)特許權使用費所得;

(5)經營所得;

(6)利息、股息、紅利所得;

(7)財產租賃所得;

(8)財產轉讓所得;

(9)偶然所得。

居民個人取得工資、薪金所得;勞務報酬所得;稿酬所得;特許權使用費所得(以下稱綜合所得),按納稅年度合并計算個人所得稅;有扣繳義務人的,由扣繳義務人按月或者按次預扣預繳稅款;需要辦理匯算清繳的,應當在取得所得的次年3月1日至6月30日內辦理匯算清繳。

非居民個人取得工資、薪金所得;勞務報酬所得;稿酬所得和特許權使用費所得按月或者按次分項計算個人所得稅,不辦理匯算清繳。

2.適用稅率

(1)綜合所得,適用百分之三至百分之四十五的超額累進稅率(稅率表附后);

(2)經營所得,適用百分之五至百分之三十五的超額累進稅率(稅率表附后);

(3)利息、股息、紅利所得,財產租賃所得,財產轉讓所得和偶然所得,適用比例稅率,稅率為百分之二十。

3.特殊情況

2019年1月1日至2023年12月31日居民個人取得的綜合所得,年度綜合所得收入不超過12萬元且需要匯算清繳補稅的,或者年度匯算清繳補稅金額不超過400元的,居民個人可免于辦理個人所得稅綜合所得匯算清繳。居民個人取得綜合所得時存在扣繳義務人未依法預扣預繳稅款的情形除外。

二、扣繳義務范圍

扣繳義務人,是指向個人支付所得的單位或者個人。

(一)扣繳義務人向個人支付下列所得時,應辦理個人所得稅全員全額扣繳申報

1、工資、薪金所得;

2、勞務報酬所得;

3、稿酬所得;

4、特許權使用費所得;

5、利息、股息、紅利所得;

6、財產租賃所得;

7、財產轉讓所得;

8、偶然所得。

所得項目

扣繳方式

預扣/代扣稅率

工資薪金所得

綜合所得

預扣預繳

累計預扣法

3%-45%

勞務報酬所得

按月/按次

預扣預繳

20%-40%

稿酬所得

20%

特許權使用費所得

20%

利息、股息、紅利所得

代扣代繳

按次

20%

財產租賃所得

財產轉讓所得

偶然所得

經營所得

自行預繳

(二)特殊情況的扣繳義務人

1、個人股權轉讓所得個人所得稅,以受讓方為扣繳義務人。以被投資企業所在地稅務機關為主管稅務機關。

2、限售股轉讓所得個人所得稅,以個人股東開戶的證券機構為扣繳義務人,以證券機構所在地稅務機關為主管稅務機關。

3、個人領取年金時,由年金托管人代扣代繳個人所得稅。

4、個人財產拍賣所得應納的個人所得稅稅款,由拍賣單位負責代扣代繳,并按規定向拍賣單位所在地主管稅務機關辦理納稅申報。

(三)扣繳義務人的義務

1.辦理個人所得稅全員全額扣繳申報

(1)全員全額扣繳明細申報

全員全額扣繳明細申報,是指扣繳義務人應當在代扣稅款的次月十五日內,向主管稅務機關報送其支付所得的所有個人(包括無需繳納個人所得稅的個人)的有關信息、支付所得數額、扣除事項和數額、扣繳稅款的具體數額和總額以及其他相關涉稅信息資料。

扣繳義務人應按照規定,在工資、薪金所得按月預扣預繳稅款時,依據居民個人提供的專項附加扣除信息,辦理稅前扣除。

納稅人在取得應稅所得時向扣繳義務人提出需要享受稅收協定待遇的,并提交相關信息、資料,扣繳義務人代扣代繳稅款時按照享受稅收協定待遇有關辦法辦理。

扣繳義務人對納稅人向其報告的相關基礎信息變化情況,應當于次月扣繳申報時向稅務機關報送。

扣繳義務人發現納稅人提供的信息與實際情況不符的,可以要求納稅人修改。納稅人拒絕修改的,扣繳義務人應當報告稅務機關。

納稅人拒絕扣繳義務人依法履行代扣代繳義務的,扣繳義務人應當及時報告稅務機關。

(2)匯總申報

上市公司向股東分紅,扣繳申報利息、股息、紅利個人所得稅時,可以選擇匯總申報方式。

2.向納稅人提供扣繳信息

支付工資、薪金所得的扣繳義務人應當于年度終了后兩個月內,向納稅人提供其個人所得和已扣繳稅款等信息。納稅人年度中間需要提供上述信息的,扣繳義務人應當提供。

支付工資、薪金所得以外其他所得的扣繳義務人,應當在扣繳稅款后,及時向納稅人提供其個人所得和已扣繳稅款等信息。

3.特殊扣繳

對上一完整納稅年度內每月均在同一單位預扣預繳工資、薪金所得個人所得稅且全年工資、薪金收入不超過6萬元的居民個人,扣繳義務人在預扣預繳本年度工資、薪金所得個人所得稅時,累計減除費用自1月份起直接按照全年6萬元計算扣除。即,在納稅人累計收入不超過6萬元的月份,暫不預扣預繳個人所得稅;在其累計收入超過6萬元的當月及年內后續月份,再預扣預繳個人所得稅。

扣繳義務人應當按規定辦理全員全額扣繳申報,并在《個人所得稅扣繳申報表》相應納稅人的備注欄注明“上年各月均有申報且全年收入不超過6萬元”字樣。

對按照累計預扣法預扣預繳勞務報酬所得個人所得稅的居民個人,扣繳義務人比照上述規定執行。

三、稅款計算

(一)工資、薪金所得

1、居民納稅人

扣繳義務人向居民個人支付工資、薪金所得時,應當按照累計預扣法計算預扣稅款,并按月辦理扣繳申報。

累計預扣法,是指扣繳義務人在一個納稅年度內預扣預繳稅款時,以納稅人在本單位截至當前月份工資、薪金所得累計收入減除累計免稅收入、累計減除費用、累計專項扣除、累計專項附加扣除和累計依法確定的其他扣除后的余額為累計預扣預繳應納稅所得額,適用個人所得稅預扣率表一(見附件),計算累計應預扣預繳稅額,再減除累計減免稅額和累計已預扣預繳稅額,其余額為本期應預扣預繳稅額。余額為負值時,暫不退稅。納稅年度終了后余額仍為負值時,由納稅人通過辦理綜合所得年度匯算清繳,稅款多退少補。

具體計算公式如下:

本期應預扣預繳稅額=(累計預扣預繳應納稅所得額×預扣率-速算扣除數)-累計減免稅額-累計已預扣預繳稅額

累計預扣預繳應納稅所得額=累計收入-累計免稅收入-累計減除費用-累計專項扣除-累計專項附加扣除-累計依法確定的其他扣除

其中:累計減除費用,按照5000元/月乘以納稅人當年截至本月在本單位的任職受雇月份數計算。

(1)全年一次性獎金

居民個人取得全年一次性獎金,符合《國家**關于調整個人取得全年一次性獎金等計算征收個人所得稅方法問題的通知》(國稅發〔2005〕9號)規定的,在2023年12月31日前,不并入當年綜合所得,以全年一次性獎金收入除以12個月得到的數額,按照《****關于個人所得稅法修改后有關優惠政策銜接問題的通知》(財稅〔2018〕164號 )(以下簡稱164號文)所附按月換算后的綜合所得稅率表(以下簡稱月度稅率表),確定適用稅率和速算扣除數,單獨計算納稅。計算公式為:

應納稅額=全年一次性獎金收入×適用稅率-速算扣除數

居民個人取得全年一次性獎金,也可以選擇并入當年綜合所得計算納稅。

自2024年1月1日起,居民個人取得全年一次性獎金,應并入當年綜合所得計算繳納個人所得稅。

(2)**企業負責人年度績效薪金延期兌現收入和任期獎勵

**企業負責人取得年度績效薪金延期兌現收入和任期獎勵,符合《國家**關于**企業負責人年度績效薪金延期兌現收入和任期獎勵征收個人所得稅問題的通知》(國稅發〔2007〕118號)規定的,在2023年12月31日前,參照全年一次性獎金執行;2024年1月1日之后的政策另行明確。

(3)上市公司股權激勵

居民個人取得股票期權、股票增值權、限制性股票、股權獎勵等股權激勵(以下簡稱股權激勵),符合《** 國家**關于個人股票期權所得征收個人所得稅問題的通知》(財稅〔2005〕35號)、《**國家**關于股票增值權所得和限制性股票所得征收個人所得稅有關問題的通知》(財稅〔2009〕5號)、《** 國家**關于將國家自主創新示范區有關稅收試點政策推廣到全國范圍實施的通知》(財稅〔2015〕116號)第四條、《**國家**關于完善股權激勵和技術入股有關所得稅政策的通知》(財稅〔2016〕101號)第四條第(一)項規定的相關條件的,在2022年12月31日前,不并入當年綜合所得,全額單獨適用綜合所得稅率表,計算納稅。計算公式為:

應納稅額=股權激勵收入×適用稅率-速算扣除數

居民個人一個納稅年度內取得兩次以上(含兩次)股權激勵的,應合并按上述規定計算納稅。

2023年1月1日之后的股權激勵政策另行明確。

(4)個人領取企業年金、職業年金

個人達到國家規定的退休年齡,領取的企業年金、職業年金,符合《** 人力資源社會保障部 國家**關于企業年金 職業年金個人所得稅有關問題的通知》(財稅〔2013〕103號)規定的,不并入綜合所得,全額單獨計算應納稅款。其中按月領取的,適用月度稅率表計算納稅;按季領取的,平均分攤計入各月,按每月領取額適用月度稅率表計算納稅;按年領取的,適用綜合所得稅率表計算納稅。

個人因出境定居而一次性領取的年金個人賬戶資金,或個人**亡后,其指定的受益人或法定繼承人一次性領取的年金個人賬戶余額,適用綜合所得稅率表計算納稅。對個人除上述特殊原因外一次性領取年金個人賬戶資金或余額的,適用月度稅率表計算納稅。

(5)解除勞動關系的一次性補償收入

個人與用人單位解除勞動關系取得一次性補償收入(包括用人單位發放的經濟補償金、生活補助費和其他補助費),在當地上年職工平均工資3倍數額以內的部分,免征個人所得稅;超過3倍數額的部分,不并入當年綜合所得,單獨適用綜合所得稅率表,計算納稅。

(6)提前退休的一次性補償收入

個人辦理提前退休手續而取得的一次性補貼收入,應按照辦理提前退休手續至法定離退休年齡之間實際年度數平均分攤,確定適用稅率和速算扣除數,單獨適用綜合所得稅率表,計算納稅。計算公式:

應納稅額={〔(一次性補貼收入÷辦理提前退休手續至法定退休年齡的實際年度數)-費用扣除標準〕×適用稅率-速算扣除數}×辦理提前退休手續至法定退休年齡的實際年度數

(7)內部退養的一次性補償收入

個人在辦理內部退養手續后從原任職單位取得的一次性收入,應按辦理內部退養手續后至法定離退休年齡之間的所屬月份進行平均,并與領取當月的“工資、薪金”所得合并后減除當月費用扣除標準,以余額為基數確定適用稅率,再將當月工資、薪金加上取得的一次性收入,減去費用扣除標準,按適用稅率計征個人所得稅。

(8)關于單位低價向職工售房的政策

單位按低于購置或建造**格出售住房給職工,職工因此而少支出的差價部分,符合《** 國家**關于單位低價向職工售房有關個人所得稅問題的通知》(財稅〔2007〕13號)第二條規定的,不并入當年綜合所得,以差價收入除以12個月得到的數額,按照月度稅率表確定適用稅率和速算扣除數,單獨計算納稅。計算公式為:

應納稅額=職工實際支付的購房價款低于該房屋的購置或建造**格的差額×適用稅率-速算扣除數

(9)關于外籍個人有關津補貼的政策

2019年1月1日至2023年12月31日期間,外籍個人符合居民個人條件的,可以選擇享受個人所得稅專項附加扣除,也可以選擇按照《**、國家**關于個人所得稅若干政策問題的通知》(財稅〔1994〕20號)、《國家**關于外籍個人取得有關補貼征免個人所得稅執行問題的通知》(國稅發〔1997〕54號)和《**、國家**關于外籍個人取得港澳地區住房等補貼征免個人所得稅的通知》(財稅〔2004〕29號)規定,享受住房補貼、語言訓練費、子女教育費等津補貼免稅優惠政策,但不得同時享受。外籍個人一經選擇,在一個納稅年度內不得變更。

自2024年1月1日起,外籍個人不再享受住房補貼、語言訓練費、子女教育費津補貼免稅優惠政策,應按規定享受專項附加扣除。

2、非居民納稅人

非居民個人的工資、薪金所得,以每月收入額減除費用五千元后的余額為應納稅所得額;適用個人所得稅稅率表三(見附件)計算應納稅額。

非居民個人在一個納稅年度內稅款扣繳方法保持不變,達到居民個人條件時,應當告知扣繳義務人基礎信息變化情況,年度終了后按照居民個人有關規定辦理匯算清繳。

(二)勞務報酬所得、稿酬所得、特許權使用費所得

1、居民納稅人

扣繳義務人向居民個人支付勞務報酬所得、稿酬所得、特許權使用費所得時,應當按照以下方法按次或者按月預扣預繳稅款:

勞務報酬所得、稿酬所得、特許權使用費所得以收入減除費用后的余額為收入額;其中,稿酬所得的收入額減按百分之七十計算。

減除費用:預扣預繳稅款時,勞務報酬所得、稿酬所得、特許權使用費所得每次收入不超過四千元的,減除費用按八百元計算;每次收入四千元以上的,減除費用按收入的百分之二十計算。

應納稅所得額:勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為預扣預繳應納稅所得額,計算應預扣預繳稅額。勞務報酬所得適用個人所得稅預扣率表二(見附件),稿酬所得、特許權使用費所得適用百分之二十的比例預扣率。

居民個人辦理年度綜合所得匯算清繳時,應當依法計算勞務報酬所得、稿酬所得、特許權使用費所得的收入額,并入年度綜合所得計算應納稅款,稅款多退少補。

特殊情況:保險營銷員、證券經紀人傭金收入計算

保險營銷員、證券經紀人取得的傭金收入,屬于勞務報酬所得,以不含增值稅的收入減除20%的費用后的余額為收入額,收入額減去展業成本以及附加稅費后,并入當年綜合所得,計算繳納個人所得稅。保險營銷員、證券經紀人展業成本按照收入額的25%計算。

扣繳義務人向保險營銷員、證券經紀人支付傭金收入時,應按照累計預扣法計算預扣稅款。(見居民納稅人工資、薪金所得計算方法)

【備注】居民個人取得勞務報酬所得、稿酬所得、特許權使用費所得的匯算清繳

上述三項所得年度匯算清繳稅款的計算方法和預扣預繳稅款的計算是有區別的。主要差別為:

一是收入額的計算方法不同。

年度匯算清繳時,收入額為收入減除百分之二十的費用后的余額;預扣預繳時收入額為每次收入減除費用后的余額,其中,“收入不超過四千元的,費用按八百元計算;每次收入四千元以上的,費用按百分之二十計算”。

二是可扣除的項目不同。

居民個人的上述三項所得和工資、薪金所得屬于綜合所得,年度匯算清繳時以四項所得的合計收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額,為應納稅所得額。而根據個人所得稅法及實施條例規定,上述三項所得日常預扣預繳稅款時暫不減除專項附加扣除。

三是適用的稅率/預扣率不同。

年度匯算清繳時,各項所得合并適用百分之三至百分之四十五的超額累進稅率;預扣預繳時,勞務報酬所得適用個人所得稅預扣率表二,稿酬所得、特許權使用費所得適用百分之二十的比例預扣率。

居民個人取得勞務報酬所得、稿酬所得、特許權使用費所得,應當在匯算清繳時向稅務機關提供有關信息,減除專項附加扣除。

2、非居民納稅人

扣繳義務人向非居民個人支付勞務報酬所得,稿酬所得和特許權使用費所得時,應當按照以下方法按月或者按次代扣代繳稅款:

勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為應納稅所得額,適用個人所得稅稅率表三(見附件)計算應納稅額。勞務報酬所得、稿酬所得、特許權使用費所得以收入減除百分之二十的費用后的余額為收入額;其中,稿酬所得的收入額減按百分之七十計算。

非居民個人達到居民個人條件時,年度終了后按照居民個人有關規定辦理匯算清繳。

(三)利息、股息、紅利所得,財產租賃所得,財產轉讓所得、偶然所得

扣繳義務人支付利息、股息、紅利所得,財產租賃所得,財產轉讓所得或者偶然所得時,應當依法按次或者按月代扣代繳稅款。計算公式如下:

本期應扣繳稅額=應納稅所得額×稅率

(四)支付所得的計稅時間

勞務報酬所得、稿酬所得、特許權使用費所得,屬于一次性收入的,以取得該項收入為一次;屬于同一項目連續性收入的,以一個月內取得的收入為一次。

財產租賃所得,以一個月內取得的收入為一次。

利息、股息、紅利所得,以支付利息、股息、紅利時取得的收入為一次。

偶然所得,以每次取得該項收入為一次。

【附個稅稅率表】

一、居民個人工資、薪金所得預扣率表

二、居民個人勞務報酬所得,稿酬所得,特許權使用費所得

勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為預扣預繳應納稅所得額,計算應預扣預繳稅額。

收入額:勞務報酬所得、稿酬所得、特許權使用費所得以收入減除費用后的余額為收入額;其中,稿酬所得的收入額減按百分之七十計算。

減除費用:預扣預繳稅款時,勞務報酬所得、稿酬所得、特許權使用費所得每次收入不超過四千元的,減除費用按八百元計算;每次收入四千元以上的,減除費用按收入的百分之二十計算。

(1)居民個人勞務報酬所得預扣率表

(2)居民個人稿酬所得、特許權使用費所得適用百分之二十的比例預扣率。

三、綜合所得稅率表

綜合所得是指居民個人取得的工資、薪金所得;勞務報酬所得;稿酬所得和特許權使用費所得,適用百分之三至百分之四十五的超額累進稅率(預扣率表見前述一、二)。

注:1.本表所稱全年應納稅所得額是指依照《中華****個人所得稅法》第六條的規定,居民個人取得綜合所得以每一納稅年度收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額。

2.非居民個人取得工資、薪金所得;勞務報酬所得;稿酬所得和特許權使用費所得,依照本表按月換算后計算應納稅額。

四、非居民個人工資、薪金所得;勞務報酬所得;稿酬所得;特許權使用費所得稅率表

非居民個人的工資、薪金所得,以每月收入額減除費用五千元后的余額為應納稅所得額;勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為應納稅所得額。勞務報酬所得、稿酬所得、特許權使用費所得以收入減除百分之二十的費用后的余額為收入額;其中,稿酬所得的收入額減按百分之七十計算。

五、經營所得稅率表

經營所得適用百分之五至百分之三十五的超額累進稅率。

注:本表所稱全年應納稅所得額是指依照《中華****個人所得稅法》第六條的規定,以每一納稅年度的收入總額減除成本、費用以及損失后的余額。

六、利息、股息、紅利所得;財產租賃所得;財產轉讓所得和偶然所得

利息、股息、紅利所得;財產租賃所得;財產轉讓所得和偶然所得,適用比例稅率,稅率為百分之二十。(該稅率適用于居民個人與非居民個人)

七、年終獎個人所得稅計算

居民個人取得全年一次性獎金符合規定的,在2023年12月31日前,可以選擇不并入當年綜合所得,以全年一次性獎金收入除以12個月得到的數額,按照按月換算后的綜合所得稅率表,確定適用稅率和速算扣除數,單獨計算納稅。計算公式為:應納稅額=全年一次性獎金收入×適用稅率-速算扣除數

居民個人取得全年一次性獎金,也可以選擇并入當年綜合所得計算納稅。

拓展知識:

]]>

隨著618活動的火熱,許多有機發光二極管筆記本出現在消費者的眼中。其中,在5K價位段大熱的華碩無雙筆記本、惠普之星14Pro筆記本、宏碁非凡S3筆記本,都是同價位段性價比高、屏幕質量優秀的產品。其中,華碩無雙筆記本最受市場認可。我們可以看到,華碩無雙筆記本在JD.COM平臺的好評率最高,銷量遠超其他兩款筆記本。華碩無與倫比的成就與華碩提出的#華碩好屏3.0#戰略密切相關。

早在去年,華碩就開始布局有機發光二極管屏幕筆記本市場,讓更多的消費者接觸到有機發光二極管屏幕,增加自己產品的知名度。同時也在不斷優化自己的技術。今年,他們升級到了華碩好屏3.0,推出了更多配備高品質有機發光二極管屏幕的筆記本產品。難怪消費者如此認可華碩無雙。

從華碩無雙產品本身來看,也是極具競爭力的。其搭載的15.6英寸有機發光二極管屏幕擁有極高的參數配置,2.8K的高分辨率,120Hz的高刷新率,觀看高幀率視頻時0.2ms的響應時間,可以獲得更加絲滑的畫面,觀看體驗極佳。而且由于有機發光二極管屏的特性,在玩游戲時幾乎沒有拖影,即使是玩主流網游,也能獲得更好的競技體驗。

除了畫面流暢絲滑,華碩無雙屏在色彩表現上也非常出色,支持10.7億種色彩,覆蓋100% DCI-P3廣色域和10位色深,還通過了潘通色彩認證。屏幕色彩極其豐富,過度色彩更自然。還擁有DisplayHDR True Black600認證,可達到100000033601超高對比度和600nit峰值亮度。畫面亮部和暗部的對比更加鮮明,畫面更加真實。并且華碩無雙還支持四種色域定制切換,滿足設計師、編輯等創意工作者的不同創作需求。對于有機發光二極管屏幕的燃燒問題,華碩也有“華碩有機發光二極管關愛”計劃來保護屏幕。

華碩無雙擁有這款超規格有機發光二極管屏幕,同時還擁有第12代酷睿i5-12500H標準電壓處理器,在同價位段有著非常高的性能,并且還通過了英特爾Evo認證,更加全面,適合各種場景使用。可見消費者的眼睛是雪亮的,這樣一款綜合平衡、屏幕質量出眾的筆記本得到市場的認可也是理所當然的。如果你也想在618期間買一臺屏幕優秀的筆記本,那么#華碩無雙#將是你不錯的選擇。

本文原作者為陳海濤,轉載請注明出處!如本文有問題,請聯系站長刪除。謝謝合作~

]]>

上周五,我說追《披荊斬棘的哥哥》第二期,居然沒看到公演,很氣。好多人表示有共鳴哈。結果周末就發現哥哥們居然因為“宮斗”上了好幾個熱搜,真是沒有想到!

目前最有爭議的是林志炫,先是關于“能不能唱歌”的分工跟李響起了爭執,后來又和趙文卓因為“能不能開空調”上了熱搜。▼

第一期是集體亮相和個人才藝展示,第二期主要是講他們分組后為公演所做的準備,氣氛也明顯不同了——從上一期哥哥們的“其樂融融”、“客客氣氣”,到開始聞到了“火藥味”了,個性差異和沖突也表現得更明顯。▼

額,開始有點擔心這個畫風的走向,難道哥哥們接下來打算以“宮斗”話題而不是舞臺表演來吸引關注度了?

別了吧!哥哥們還是拿出點姐姐們的拼勁,好好準備公演吧。

先來重溫一下第一期的亮點。第一期能快速引爆話題,要歸功于大面積的“回憶殺”。

“古惑仔”重聚引得多少人表示“爺青回”。▼

包括Beyond樂隊黃貫中。▼

“道明寺”和“杉菜”隔空喊話。后面大家一起唱《流星雨》等▼

還有黑馬選手李承鉉。他真的很適合這種“斯文敗類”的暗黑臺風!很多人看完后紛紛表示終于知道了戚薇的快樂

。▼

這個開局也讓大家提高了期待值。要知道,很多人和我一樣,一開始得知哥哥們要“選秀”時,心里還在想上哪去找那么多保養好、業務能力出眾、還愿意在節目上拼勁全力的哥哥們啊?畢竟我們可沒忘記去年緊隨姐姐之后出來的綜藝《追光吧哥哥》的大型油膩現場▼

看完第一期發現,誒,雖然沒有《乘風破浪的姐姐》第一季那么燃,但哥哥們也有他們可愛的地方。加上原本對節目期待值低,它居然成了這個快結束的夏天的意外亮點。

不知道是不是有《追光》的前車之鑒,節目組一開播就立下了“三不原則”:不準wink、不準甩胯、不準油!你敢油,我們就給你剪掉。

先給觀眾打了個“去油”強心劑,求生欲超強了。▼

最后的效果怎樣?

就目前來看,哥哥們“披荊斬棘”的業務能力和精神還沒能完全展現(畢竟也才播了兩期),但確實有很多“去油”的示范,還有頗多拉好感的地方。

今天就來聊聊,這屆哥哥們是怎么去油的?

(這篇有點長,建議先收藏轉發再慢慢看哈哈)

業務能力才是最好的去油劑

之前有一個很流行的說法,說男人油膩的三大表現是:啤酒肚、黃段子、戴手串。這當然只是一種調侃。外貌管理只是自我管理的一個指標,業務能力才是最好的去油劑。

這屆哥哥的人選覆蓋了娛樂圈“各個專業”,從歌手、演員到舞者、鋼琴家、說唱歌手等。說每個選手都稱得上是“一方之霸”肯定是言過其實了,但里面也不乏“業務擔當”。▼

黃貫中開場時自我介紹說:自己年紀大但不代表懂得多,只是一個小小的吉他手。▼

這位“小小的吉他手”卻是全球首位用自己名字命名吉他的華人樂手。▼

一開始填表,他在每天練習幾小時的那里,他寫的是0小時。不是他輕敵,只是因為功夫在平時。

他說這幾年自己雖然沒有發歌,但每天都會寫歌,到現在寫了幾百首,不發表只是因為覺得還沒到可以發表的地步。▼

在演藝行業都有實績且頗有觀眾緣的大灣區哥哥們。▼

坐在那里氣場就強大到讓rapper們不敢說話的趙文卓,人稱“哈人克星”,一個眼神就能收劉聰為“關門**”哈哈。▼

中年為什么容易被人跟“油膩”掛上鉤?因為年輕時大家普遍更有進取心有沖勁有活力,中年是個分水嶺,很多人到了一定年齡就停止成長,自我陶醉。

所以那些曾經取得過輝煌成績,卻還在努力精進業務的姐姐們和哥哥們,才很拉好感。

趙文卓的初舞臺展示了自己擅長的武術▼

也嘗試了不擅長的情歌。看得出來這對他真的不容易——歌詞記不住,學了幾十年的狠眼神突然要練得很溫柔……學唱《流星雨》這段真是又可愛又好笑。▼

雖然大家都調侃他“流星雨唱成了流星錘”,但這份認真的職業態度是值得尊敬的~▼

初舞臺結束大家都在討論李承鉉的《天上飛》,這個秀從造型到舞臺和拍攝角度都有他參與。而他在此之前已經很久沒有在舞臺上表演唱跳了,業務能力沒有荒廢。練習室版,迷幻燈光有點賽博朋克的味道~▼

包括陷入爭議的林志炫,他在第一期就說過自己的舞臺要求:“要給觀眾最好的。”也提到自己長年有一個“時間表”,說自己不在這個時間段唱歌就是“廢人”。▼

不過,他要求節目組為了他改時間確實不合理,最終也沒被接受。所以為了開嗓開夠8小時,他決定早上五點就起來開嗓。▼

插播一句,謝霆鋒之前談到**動作電影也提到這點。現在能沉下心來積累自己的人真的太少了,他也是披荊斬棘的哥哥啊!▼

弟弟們就更沒理由怠慢了。

劉迦初舞臺前瘋狂排練,每次都說,“再練一次吧,最后一次”。半夜11點回宿舍叫上小伙伴接著練,真·旋轉,跳躍,不停歇啊~▼

同組的張晉練到肌肉酸痛,看到他那么努力也重新站進了隊伍。“別人的這種影響力,也會讓你自己去跟自己較勁。”

嗯,建議男明星都按照這個標準內卷。▼

去油去膩,拒絕“爹味”

要說中年男人油膩的幾大特點,“爹味”必須榜上有名。算是一種偏見吧,據我觀察,男士們陷入“油膩”的概率確實比女士們要大,尤其是成功中年男性們,很多人都變得好為人師、充滿“爹味”。

“爹味”,說的是一部分男性好為人師,超級喜歡跟人講大道理,強加自己的意見給別人。

這屆哥哥雖然都被稱為“哥哥”,但臺上的一眾哥哥年齡差別還是挺大的。張晉說自己的年齡都可以生出一個白舉綱了。▼

這樣的年齡跨度,磨合是必然的,第二期節目也主要在講這件事。但在跨年齡的磨合中就容易看出來哪些是有“爹味”的行為、哪些不是。

比如第二期陷入爭議的林志炫組,他和李響因為分工產生了不可調和的爭執。要論誰對誰錯,其實站在他們各自的角度都能理解:林志炫追求“最完美的舞臺”,希望大家各盡所長各司其職,而李響覺得我來參加節目就是為了突破,如果只是繼續跳舞就不用來了。▼

理念沖突是很正常的事,更何況林志炫和李響、劉迦本身的參賽目標就不一致。▼

那為什么這個沖突最終會導致這么大的爭議呢?還是因為林志炫處理的方式,確實沒有充分尊重不同的想法,也沒有找到好的溝通方式。

他說希望呈現“完美舞臺”,也愿意為了突出舞者減少自己的鏡頭,▼

但這樣的讓步,是否是對方想要的呢?才是這段討論的核心。▼

你以為的對別人好,就是真的是他想要的好嗎?還是令人窒息的“愛的裹挾”?▼

一旦什么都要從“聽我的沒錯”的態度,也就很容易淪為“爹味”。

不過我也很反感攻擊林志炫的人總拿著年齡說事。爹味跟年齡并不絕對掛鉤。比如趙文卓,面對后輩的溝通態度就完全不同,而是認真聆聽每一個人的想法,不失前輩威嚴又讓后輩感受到了尊重。▼

同樣因為舞臺形式陷入焦灼的還有張晉組,白舉綱和高瀚宇希望表演歌曲《MMA(綜合格斗)》時張晉來一段打戲,但張晉一開始是拒絕的,因為打完后再唱歌呼吸不穩定。但架不住兩個“熊孩子”一直說著鬧著要他上,他認真考慮后也表示愿意嘗試一下。▼

老實說,要論武打張晉是有絕對話語權的,即便一開始有擔憂,覺得兩個隊員太激動,他也一直跟兩位后輩有商有量。“你可以(打)嗎?”“你是比較偏向于這個打斗的是嗎?”他在自己思考的過程也反復詢問他們的想法。▼

最后舞臺效果如何,要等下一期播出了,但至少這是一種平等溝通的態度。大家爭辯的源頭,其實不是應該要聽誰的,而是應該用一種什么樣的態度來溝通。

大灣區哥哥們好感度超高,一是因為幾位**老牌男星的群眾基礎擺在那里,另一個也是因為大家在一起時寬容開放、平等以待的態度讓人能感受到彼此尊重。

這幾位年均50+的哥哥算得上前輩,要真讓后輩來遷就自己也沒人會說什么,但他們采用了一種更開放的姿態。

梁漢文問組隊時要是進來不會粵語的怎么辦?兄弟們約定,努力講普通話,講得不好也努力講。▼

組內其實也有前后輩的劃分,謝天華就是前輩,大灣區哥哥們在組隊劃分職務時進行了個神**作——“去核心化任職”。

5人部落沒有一個隊員,不分上下級,隱藏信息就是:凡事我們商量著來,誰也不用服從誰。▼

男人至**是少年?

希望這句話說的是心性而不是脾氣

看節目的時候,不斷看到彈幕有人刷“男人至**是少年”。怎么說呢,這句話只有用來形容心性時,才是一種褒獎;如果用來形容脾氣個性,也是一種油膩。

第一期里GAI沖到陳小春面前要個說法這段被吐槽最厲害的就是:沒禮貌。因為初見面時林曉峰當著布瑞吉的面說了不記得他名字,GAI覺得他不尊重自己的“弟弟”心里不舒服,就去找陳小春理論了。▼

耿直嗎?大家表示:不。他也太把自己當回事了吧。

陳小春的反應也很有趣,驚訝過后便替林曉峰道了歉:不好意思啊,但他(林曉峰)也是我兄弟。▼

品品看,兩句話既表達了對GAI情緒的理解——“我也有兄弟,明白你對兄弟的感情”;也是給雙方一個臺階下——“我兄弟有什么不夠周到的地方我替他道歉”。

那么多人聚到一起剛剛認識見面,不記得名字真的太正常了。同樣是不記得名字了,張晉的行為則被贊“雙商在線”。

初舞臺后采訪,敖犬把張晉叫錯成了“正哥(尹正)”。張晉立馬轉身向尹正故意叫他敖犬,旁邊幾個人也順勢接梗。不僅為敖犬解了圍,還讓現場變成了一個臨時的搞笑環節。▼

Rapper組的“real”也不都是那么招人煩的。歐陽靖就很可愛。因為他的性格被圈粉的人不在少數。

一公后導演組例行后臺采訪,提問說唱組“給自己打多少分?”熱狗的回答是:我們從來不幫自己打分數,以后不要再問這么莫名其妙的問題。一時間讓導演有點下不來臺……

還是歐陽靖及時補茬:我個人給我們打100分,才有退步空間。▼

無論是陳小春還是張晉、歐陽靖,對別人都有一份體諒在里面。體諒的背后是共情。

第二期播出后很多人討論#李承鉉的共情能力#,說的也是這個。

James之前被掉落的大玻璃劃斷了手,做了5臺手術之后不得不放棄彈了13年的貝斯,這次排練重拾貝斯只能用小指頭彈,勾起了傷心的回憶。李承鉉后來很自責,覺得就因為自己在他面前表現得那么愛彈琴,才讓他更傷心。▼

第二期最后那段合宿轟趴是2小時節目里的華彩部分。

張淇即興演奏,大家一起合唱《敲開天堂的門》,每個人都很享受其中。

連張淇都說,雖然自己玩樂隊,但已經很久沒有這樣一群人聚在一起好好唱歌一起玩兒了。▼

單純的快樂未經世事時常有,成年后被生活裹挾著艱難前行,這種簡單的快樂更顯珍貴。

知世故而不世故,經世事后還能保持少年般純粹而柔軟的心性,才配得上“至**是少年”的說法。

形象管理固然重要,

帥而不炫耀更是美德

雖然說“油膩感”不完全由外表決定,但一說中年油膩,大家腦海中自然會浮現出油頭圓臉大肚腩的形象,因為這種外表上的油膩背后反映的可能是:對自我管理的懈怠。

如果嚴格地把這屆哥哥跟之前的姐姐們相比,保養上可能算不上“很絕”,但能看得見自我管理的痕跡。

有幾位哥哥還常年鍛煉,呈現出“凍齡”的感覺。

李承鉉今年37歲了,在采訪里說他一直覺得自己還是20多歲。老實說,我們也沒感覺到好嗎~▼

黑豹樂隊的主唱張淇,清爽的外形在這個節目上也為他加分不少~▼

50+的幾位大灣區哥哥,要說沒有歲月痕跡肯定是假的,像謝天華下頜線就不如年輕時清晰了。但他們確實沒有經歷很多中年男子會經歷的身材、臉型的劇變。要知道,維持現狀本身也非易事。▼

同為50上下的還有這兩位玩搖滾的哥哥,黃貫中、陳輝一位57歲一位48歲。

那天開會崔斯坦還說,他們玩樂隊的怎么每個人狀態都那么好,難道每天早睡早起精致護膚嗎,聽起來很不搖滾~▼

在節目里念養生經的趙文卓大概是最年長的哥哥了,今年49歲,身材比很多30+的還好。▼

具體保養成什么樣倒是在其次,關鍵在于這份堅持不懈怠的氣是不是還在。

接近60歲還有好身材全靠二字心經:自律。▼

但光是臉帥、身材維持得好就是不油膩了嗎?

也有不少保養得還不錯的男明星,油膩感更甚!因為老是覺得自己天下第一帥,賣力展示自己的帥,唯恐天下不知的,才是真·油膩。▼

帥而不自知,確實很難,因為帥的人接收到太多贊美很難不知道自己帥。但知道自己帥,而不把它當成炫耀的資本,就很難得了。

李承鉉表演完《天上飛》后連海泉都感慨是“哥哥看了都心動的帥”。一下臺,“迷弟”李響直接跑上去人肉點贊:“帥爆了”“怎么能這么帥”!▼

李承鉉則謙虛地說“沒有”,說自己面對夸贊不知道怎么回答。▼

李響的總結很到位▼

44歲的言承旭,清瘦緊致下頜線清晰,肯定不如20+有元氣,但清爽感依舊。我身邊很多人表示看到他很有保護欲。我覺得他引起共情的地方,很大一部分原因就是因為他的不自信。一個曾經火爆亞洲的大帥哥,沒有洋洋自得,還總是一副懷疑自己的樣子,像極了輕微社恐的我們。▼

不大男子主義,尊重女性

這段時間在播的綜藝《再見愛人》你們有關注嗎?嘉賓KK魏巍的發言迷惑程度再升級——我不做飯是為了讓老婆有事做,是為了讓你感受到自我價值……▼

絕了,不僅把另一半的付出當做理所應當,沒有感恩之心,還堂而皇之地為自己開脫說是為了讓老婆有事做。難怪倪萍都說,活到六十歲第一次聽到這種觀點。

像這種在家庭關系里面的大男子主義,真的很敗好感。就算一個男人業務能力再強、身材再好、臉再精致,但光不尊重女性這一條,就足夠讓人覺得油膩了,尤其是對待自己的妻子居然也能這樣。

這屆好幾個哥哥圈好感的地方,還有他們對家庭的態度。

像幾位大灣區哥哥。

在提到為什么來參加比賽時,陳小春不止說過一次:老婆讓來的。品品這微妙的言語:在我家里就是老婆說了算,在事業上老婆也可以給我建議和助力。▼

節目組也很會策劃,每個人上場表演之前,妻子女兒的打call成了一道撒**風景線。嘴上說著不愿意,聽到老婆表揚開心都寫在臉上嘖嘖。▼

據說應采兒懷二胎的時候陳小春還深夜看美食節目,把自己練成了“家庭煮夫”。▼

居然還有很多人不知道黃貫中的老婆是朱茵!

同樣是妻子做飯,黃貫中的這段話就被很多人夸了:“好多人問我們,這么多年了不會悶嗎?講真話一定有悶,但要學習怎樣避免枯燥,最重要不能有奉旨心態,例如太太為你煮飯,你要懂得欣賞,要覺得每一餐飯都是第一次,就不會覺得悶,反而好新鮮。”▼

當然,不排除這種“秀恩愛”有人設營造的成分。**娛樂圈本身對藝人的要求就比較嚴苛,所以他們都會很注意。目前來看觀眾還是很吃這套的,至少這幾位目前人設還沒崩過。

梁漢文事業跌跌撞撞幾經起伏,上升勢頭正猛的時候突然得知妻子查出癌癥,他暫緩了演藝事業照顧妻子。▼

李承鉉在上哥哥這個節目前,廣為人知的身份都是戚薇老公、Lucky爸爸。因為他在家里當了**奶爸好幾年。

在這期間,他曾一度抑郁過。產后抑郁不只是媽媽們才有啊,有的爸爸也會深陷做不好父母困擾。▼

雖然出生在美國,但他其實生長在傳統東方家庭的環境里,男主內女主外這樣的模式和隨之而來的**風險,還是很有壓力的,但他卻能夠接受。▼

他的發言也很反大男子主義。在他看來,男人的事業期比較長,老婆為了生孩子已經錯過了黃金期的一些機會,自己作為男人可以先等等。▼

真的好想為他說的這段話鼓掌。

還是那句話,無論娛樂圈還是生活里,希望男人們就按這個標準卷起來吧!▼

好啦,關于這屆哥哥就先聊到這里了。希望接下來的節目還能延續目前的可看度。

最后想說,雖然有些哥哥們很可愛,但賽制和姐姐比真的寬松很多,既沒有要求成團實行嚴格的淘汰制,30多個人有17個可以成團,連小考都沒有。姐姐們一上來就從形象到業務各種被打分,哥哥們連評委都沒有,也明顯沒有姐姐們那么嚴格的訓練……大家甚至還樂于調侃他們的佛系和與世無爭,其樂融融。男藝人的職場環境還是比女藝人好太多了!▼

你們看完哥哥覺得男人不油膩的關鍵點還有哪些?來評論區討論一下

祝大家都能在自己的生活中乘風破浪,閃閃發光。

晚安,好夢:)

編輯:嘰吖、Meow

統籌:JOY

實習生:Eason

攢了好多年的收納小物,也太絕了

本文原作者為陳裎,轉載請注明:出處!如該文有不妥之處,請聯系站長刪除,謝謝合作~

微信聊天記錄復原

紅米手機微信聊天記錄恢復方法:1、打開強力安卓恢復精靈。2、將已經獲取root權限的手機連接電腦3、選擇恢復模式掃描之后,等待軟件掃描結束4、點擊微信恢復聊天記錄。

說到微信聊天記錄,總有一些用戶會私信小編,問:誤刪的微信聊天記錄怎么恢復呢?

額~

究竟是自己誤刪還是別有用途,小編就不言而喻了。

有的用戶說,自己新換了手機,但原先的手機保留的聊天記錄中,就有很多工作中的重要資料,那該怎么將這些數據恢復到新手機中呢?這個是有方法的!

如果你有備份聊天記錄的習慣,那么可以在微信電腦端中,點擊界面左下角的設置,選擇【恢復聊天記錄至手機】,這樣在你的新手機中就能看到你想要的的聊天記錄了。

但要是你從來沒給聊天記錄做過備份,那么可找到故障修復中的恢復聊天記錄選項。具體**作步驟如下:

1、打開手機微信,切換到【我】,點擊【設置】選項。

2、點擊【幫助與反饋】,接著界面底部有一個【快捷幫助】選項,點擊它。

3、在快捷幫助界面中,依次點擊【異常修復】-【繼續**作】-【確定】。

除此之外,我們還可以使用第三方工具進行恢復,比如使用360文件恢復。

將手機連接到電腦上,打開微信聊天記錄的所在位置,一般路徑是在C盤的\tencent\MicroMsg\一長串字符的文件夾(微信賬戶)。

之后通過恢復工具,選擇手機盤符進行掃描,之后導出文件夾里面的所有內容。

重裝微信并登錄,接著再退出關閉后臺。

再次進入微信聊天記錄的所在位置,刪除新的微信賬號文件夾內的內容,并將恢復好的內容覆蓋到其中。

最后重新打開微信,聊天記錄就恢復好了。

這一方法比較復雜,如果直接在快捷幫助界面**作不成功的話,那就可嘗試一下這個恢復方法。

了解更多

拓展知識:

微信聊天記錄復原

想找到兩種微信聊天記錄恢復的兩種方法,那么第一種就是你連接電腦可能在電腦上還有可能找回來,但是這個幾率很小,第二種可能就是你只是單方面的刪除了你的聊天記錄,但是對方還存在著你們之間的聊天記錄,所以你可以讓對方把聊天記錄截圖給你。

微信聊天記錄復原

微信聊天記錄刪除后,若備份過,則可以進入微信–我–設置–聊天–聊天記錄備份與遷移中進行恢復;若沒有備份,將不可查看或恢復。建議養成及時備份的習慣。

官方服務

寄修服務服務中心

配件價格